Процесс расчета заработной платы очень сложен и включает в себя различные факторы, такие как налоговые вычеты, корректировки, определение базы для взносов и вычетов с учетом ограничений, и многое другое. Кроме того, размеры вычетов, корректировок и лимитов ежегодно меняются, напрямую соотносясь с регулируемым минимальным размером оплаты труда (МЗП) и ежемесячным расчетным показателем (МРП).

В 2024 году минимальная заработная плата выросла до 85 000 тенге, что на 21,4 % больше, чем в 2023 году (когда МЗП составлял 70 000 тенге). Месячный расчетный показатель также увеличился до 3 692 тенге в 2024 году, что на 7 % больше по сравнению с 3 450 тенге в 2023 году.

Эти изменения затрагивают различные аспекты расчета заработной платы, включая вычеты и корректировки подоходного налога, снижение налогооблагаемого дохода на 90%, предельные уровни дохода для пенсионных взносов, социальных отчислений, отчислений на медицинское страхование, социального налога, выплат по больничным листам и т.д.

Еще одно значительное изменение в 2024 году - введение пенсионных взносов работодателя (ОПВР), которые ранее не требовались. Теперь необходимо понимать, что это за новые взносы и как их рассчитывать и платить.

Для работы в соответствии с законодательством Казахстана приобретайте 1С:Зарплата и управление персоналом для Казахстана. Все изменения в программном обеспечении происходят автоматически.

Если рассматривать основные изменения в расчете заработной платы на 2024 год, то к ним относятся:

- Изменения в налоговых вычетах по индивидуальному подоходному налогу.

- Изменения в оплате больничных листов, командировочных, экологической и материальной помощи, а также снижение налогооблагаемого дохода на 90%.

- Введение пенсионных взносов, финансируемых работодателем (ОПВР).

- Корректировка минимальных и максимальных пределов налогов, взносов и вычетов из заработной платы.

Далее мы рассчитаем заработную плату работников с разным уровнем дохода в 2024 году и сравним результаты с расчетами для 2023 года.

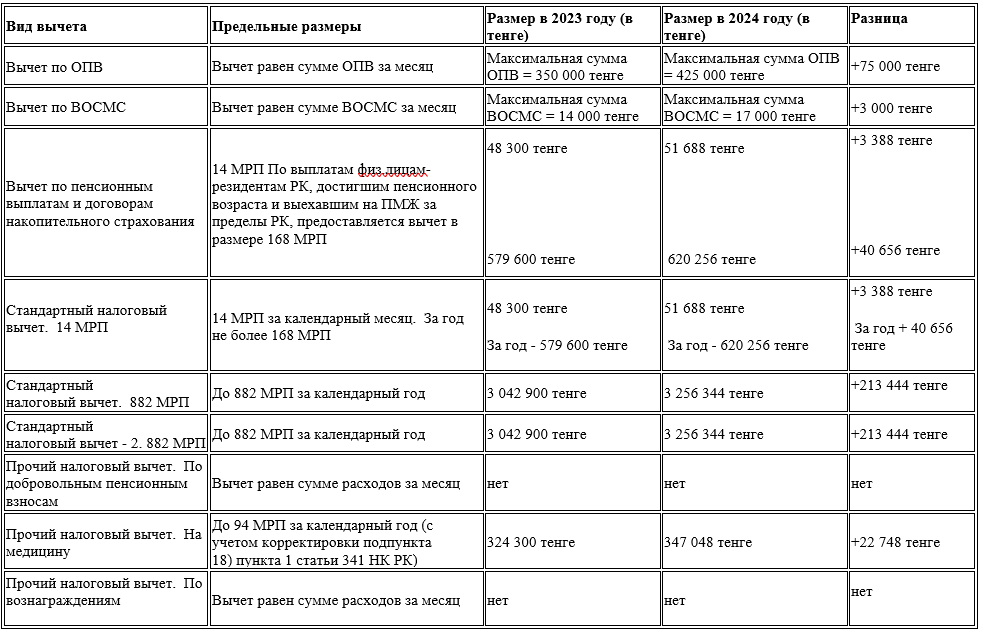

Как изменятся налоговые вычеты по ИПН в 2024 году

В 2024 году виды налоговых вычетов, предоставляемых работникам, не меняются, но корректируются вычеты с фиксированными суммами или ограничениями. Например, стандартный налоговый вычет в размере 14 МРП остается неизменным, но в связи с увеличением стоимости МРП с 3 450 до 3 692 тенге, соответственно, увеличивается и сумма вычета.

Часто возникают ошибки в базе 1С?

Проблемы с автоматическим формированием годовых и квартальных отчетов?

Доверьте аудит базы «1С:Бухгалтерия для Казахстана» экспертам Первого Бита.

Мы проанализируем Вашу базу, дадим развернутые комментарии и краткие рекомендации:

- По заполнению учетной политики;

- По ведению денежных операции, конвертаций;

- По ведению заработной платы организации;

- По учету основных средств и ТМЗ;

- По операциям расходов будущих периодов;

- По настройке заполнения финансовых отчетностей.

Услуги предоставляются при наличии действующего договора 1С:ИТС. При заключении договора 1С:ИТС с компанией «Первый Бит» услуги Линии консультации предоставляются бесплатно.

На размер вычетов при расчете индивидуального подоходного налога напрямую влияет величина месячного расчетного показателя (МРП). При увеличении МРП на 7% в 2024 году соответственно увеличивается и размер вычетов. А значит, увеличивается размер дохода работника, «освобожденного» от ИПН.

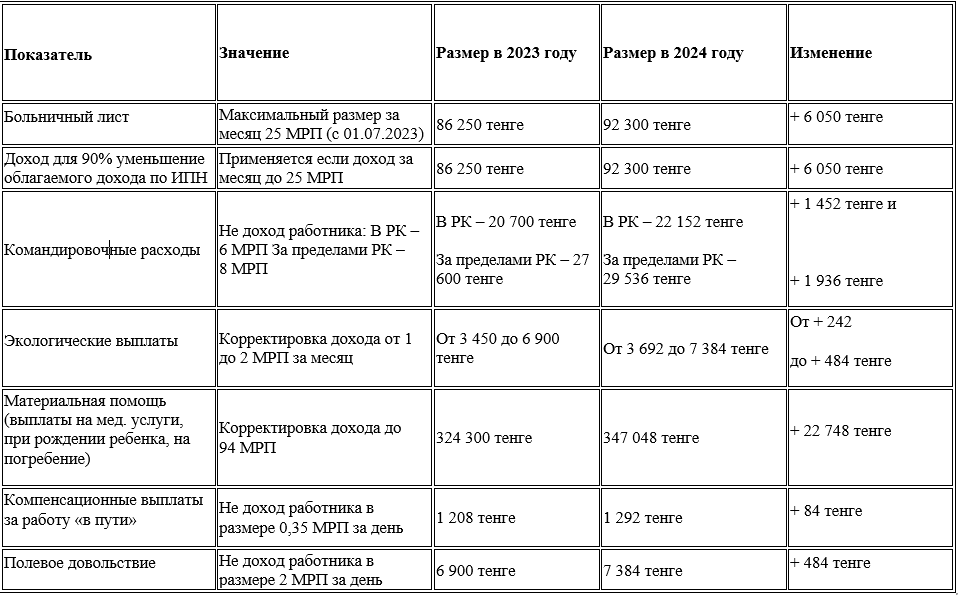

Как изменится размер оплаты больничного, экологических, материальной помощи, 90% уменьшения облагаемого дохода по ИПН и т.д. в 2024 году

Изменение величины МЗП влияет и на другие финансовые операции с работниками. Например, на максимальную оплату больничного листа, применение 90-процентного уменьшения налогооблагаемого дохода при расчете НДФЛ и другие выплаты, и корректировки с ограничениями.

Таким образом, увеличение месячного расчетного показателя повышает лимиты выплат и корректировок по установленным выплатам в 2024 году. Например, ежемесячный лимит выплат по больничным листам увеличивается до 92 300 тенге, что на 6 050 тенге больше лимита в 2023 году.

Как рассчитать обязательные пенсионные взносы работодателя (ОПВР) в 2024 году?

Обязательные пенсионные взносы работодателя (ОПВР) вводятся с 2024 года. Работодатели несут ответственность за уплату этих взносов, которые рассчитываются по ставке 1,5% от дохода работника. Доход работника включает в себя не только денежные выплаты, такие как зарплата или премии, но и другие виды доходов, например, выплаты в натуральной форме.

Некоторые выплаты и доходы работников освобождаются от ОПВР, в том числе расходы на проезд, спецодежду и обучение, оплачиваемые работодателем в соответствии со статьей 319 Налогового кодекса РК, а также экологические платежи, материальная помощь и т.д. в соответствии со статьей 341 Налогового кодекса РК, и доходы в виде материальной помощи инвалидам.

Доход работника для выплаты ОПВР ограничен в пределах от 1 до 50 МЗП. Если ежемесячный доход меньше 1 МЗП, то ОПВР рассчитывается исходя из 1 МЗП (от 85 000 тенге), а если превышает 50 МЗП, то ОПВР рассчитывается исходя из 50 МЗП (от 4 250 000 тенге).

Как и в случае с другими взносами, существуют льготные категории работников, освобожденные от уплаты ОПВР:

- пенсионеры (в зависимости от возраста и стажа)

- Инвалиды 1-й и 2-й групп (только те, кто имеет бессрочную инвалидность)

- Лица, родившиеся до 1 января 1975 года

- Военнослужащие

- Судьи

ОПВР не влияет на другие налоги и взносы с зарплаты (не уменьшает "базу" для расчета ОПВ, СО, СН, ИПН, ОСМС). Аналогично, другие налоги и взносы не влияют на "базу" для расчета ОПВР (не уменьшают ее).

Пример расчета ОПВР в 2024 году:

Рассмотрим пример расчета обязательных пенсионных взносов для работодателя в 2024 году:

Доход работника: 100 000 тенге (месячная зарплата)

ОПВР = 100 000 * 1,5% = 1 500 тенге

Доход сотрудника: 70 000 тенге (зарплата за неполный месяц)

ОПВР = 85 000 * 1,5% = 1 275 тенге (с учетом нижнего предела в 1 МЗП)

Доход сотрудника: 400 000 тенге (зарплата - 300 000 тенге, материальная помощь - 100 000 тенге)

ОПВР = 300 000 * 1,5% = 4 500 тенге (с учетом освобождения материальной помощи от МРОТ)

Доход работника 1974 года рождения: 100 000 тенге (месячная зарплата)

ОПВР = 0 тенге (не применяется для данной категории)

Таким образом, с 2024 года нагрузка на работодателя по расходам на фонд оплаты труда увеличивается минимум на 1,5%.

Как изменятся минимальные и максимальные размеры налогов, взносов и отчислений на заработную плату в 2024 году?

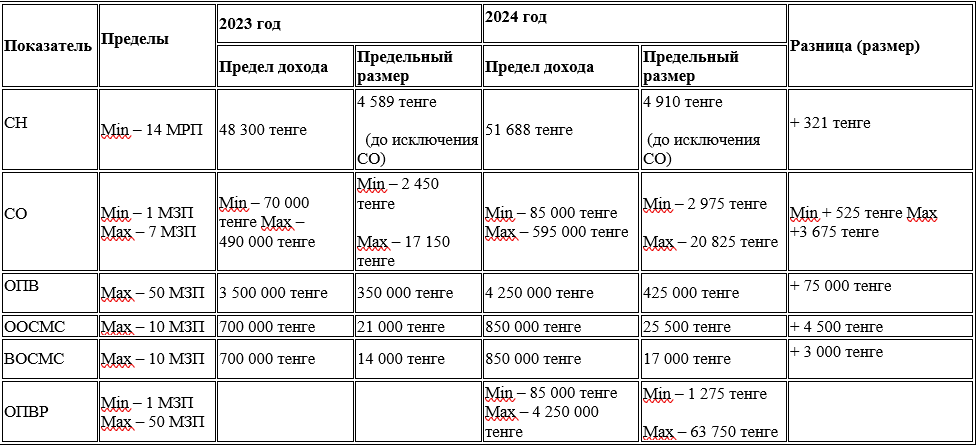

В 2024 году на заработную плату работника начисляется семь видов налогов, взносов и отчислений. Для шести из них необходимо учитывать предельные доходы.

Предельные доходы могут быть установлены как максимальные или минимальные пороги, а могут быть и минимальными, и максимальными одновременно. Например, социальные взносы имеют как минимальный, так и максимальный предел дохода для расчета, варьирующийся от 1 до 7 МЗП. Для взносов и вычетов лимиты устанавливаются на основе минимальной заработной платы (МЗП). В то же время для социального налога лимит определяется на основе месячного расчетного показателя (МРП).

В 2024 году и МРП, и минимальный размер оплаты труда увеличатся. Соответственно, будут повышены нижний и верхний пределы дохода для расчета и сами суммы налогов и взносов.

Так, в 2024 году повышаются пороговые значения доходов для исчисления налогов и взносов с заработной платы работников, что влечет за собой соответствующее увеличение как максимальных, так и минимальных сумм.

Например, в 2023 году минимальная ежемесячная сумма социальных отчислений составляла 2 450 тенге. В 2024 году минимальная сумма социальных отчислений составит 2 975 тенге, что на 525 тенге больше.

Как изменится расчет заработной платы в 2024 году для сотрудников с зарплатой от 1 МЗП?

Если работник зарабатывает до 85 000 тенге (менее 1 МЗП), минимальная заработная плата является гарантированным минимумом для его трудоустройства. Работодатель не может установить в трудовом договоре на полный рабочий день зарплату ниже 1 МЗП, а также сохранить ее на прежнем уровне, если она будет законодательно повышена.

Для работников с зарплатой до 1 МЗП (до 85 000 тенге), начиная с 2024 года, в трудовом договоре должна быть указана зарплата не ниже 85 000 тенге:

- Работодатель обязан направить работнику уведомление об изменении условий трудового договора (увеличении заработной платы).

- Если работник согласен, то заключается дополнительное соглашение к трудовому договору с новой ставкой заработной платы, не менее 1 МРОТ.

Давайте рассчитаем зарплату работника в 2024 году, который получает минимальную заработную плату, и сравним ее с расчетом за 2023 год. Важно отметить, что если доход составляет менее 25 МРП, то ИПН будет исчисляться с уменьшением налогооблагаемого дохода на 90 %.

В расчете на 2024 год также учитываются:

- Увеличение размера " теньгового" вычета 14 МРП.

- Увеличение нижнего предела дохода для расчета социальных взносов.

- Введение обязательных пенсионных взносов работодателя (ОПВР).

Таким образом, в 2024 году работник, получающий минимальную заработную плату, будет получать чистую сумму в размере 74 569 тенге, что на 13 102 тенге больше, чем в 2023 году. Однако налоговое бремя работодателя увеличивается до 10 931 тенге, что на 2 979 тенге больше, чем ежемесячное налоговое бремя в 2023 году. Это увеличение связано с введением пенсионных взносов за счет работодателя, а также с увеличением нижней границы социальных взносов и размера платежа, что приводит к увеличению социального налога и взносов на медицинское страхование.

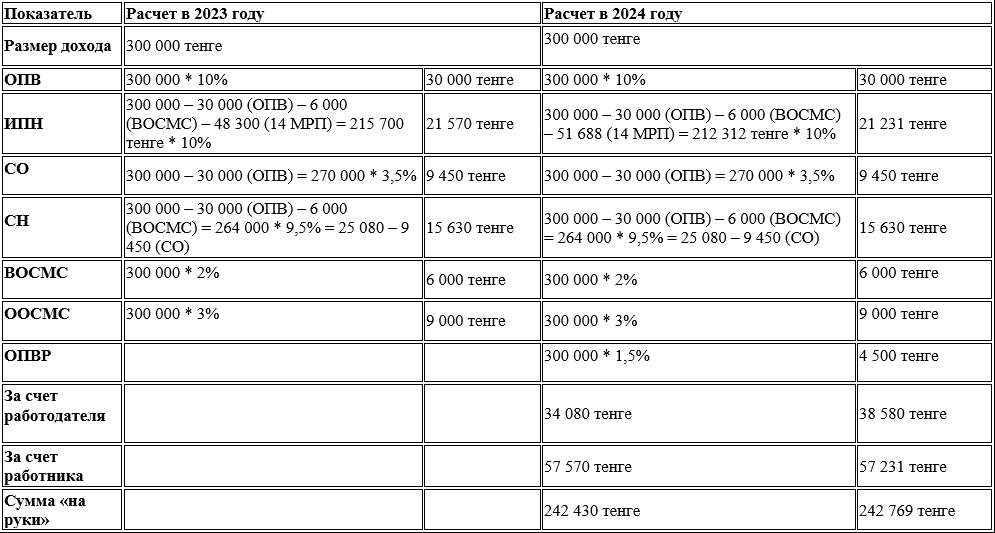

Как изменится расчет заработной платы в 2024 году для работников с доходом от 300 000 тенге?

Рассмотрим расчет заработной платы работника в 2024 году с ежемесячным доходом 300 000 тенге и сравним его с аналогичным расчетом на 2023 год.

При расчете на 2024 год мы учитываем:

- Увеличение размера " теньгового " вычета 14 МРП.

- Введение обязательных пенсионных взносов работодателя (ОПВР).

Для работника с ежемесячным доходом в 300 000 тенге в 2024 году чистый платеж увеличится лишь незначительно - на 339 тенге за счет увеличения вычета 14 МРП. Однако налоговая нагрузка на работодателя увеличится на 4 500 тенге в месяц, что напрямую связано с введением 1,5% пенсионных взносов, уплачиваемых работодателем в пользу работников.

Как изменится расчет заработной платы в 2024 году для сотрудников с доходом от 600 000 тенге?

Рассмотрим расчет зарплаты сотрудника в 2024 году с ежемесячным доходом 600 000 тенге и сравним его с расчетом на 2023 год. При расчете на 2024 год мы учитываем:

- Увеличение суммы " теньгового" вычета 14 МРП.

- Увеличение верхней границы дохода для расчета социальных взносов.

- Введение обязательных пенсионных взносов работодателя (ОПВР).

Таким образом, при доходе работника в 600 000 тенге его чистая сумма в 2024 году составит 480 369 тенге, что на 339 тенге больше суммы, выплаченной в предыдущем году.

Налоговая нагрузка на работодателя увеличивается с 68 160 до 77 160 тенге, то есть на 9 000 тенге в месяц. Такое увеличение нагрузки связано с введением ОПВР в размере 1,5%.