Среди прочих полезных функций в 1С: Зарплата и Управление персоналом (в последующем сокращенно 1С 8.3 ЗУП) есть возможность формировать специальную форму для расчета начисленных и уплаченных страховых взносов. Формировать такую форму расчетов можно не только для взносов в ПФР, но и для ОМС. Сделать это возможно абсолютно для всех плательщиков страховых взносов с помощью формы РСВ. Далее будет подробно рассмотрено, как это сделать.

Для формирования РСВ отчета необходимым условиям является четкое выполнение установленной последовательности действий. Процесс составления отчета РСВ можно условно разделить на три этапа:

- Для начала следует подготовить всю необходимую информацию, выполнить настройки и ввести необходимые данные.

- Запустить в автоматическом режиме формирование отчета РСВ.

- Сдать сформированный отчет в пенсионный фонд.

Однако не все так просто, поэтому далее следует рассмотреть каждый этап более подробно.

Этап №1. Сбор и подготовка информации составления для отчета РСВ в 1С ЗУП

Для того, чтобы в 1С ЗУП корректно сформировать РСВ отчет, прежде всего нужно ввести необходимую для этого информацию. Такую информацию следует брать из следующих источников:

- Личные дела сотрудников организации. Из них потребуются ФИО, номер страхового счета, а также статус застрахованных лиц.

- Документы, определяющие деятельность организации. Помимо этого необходимо верно указать наименование предприятия, следует также заполнить информацию в полях ИНН и КПП. Вести информацию о регистрации не только в пенсионном фонде, но и в фонде социального страхования. При этом стоит помнить про ФИО руководителя, и ОКВЭД коды. Всю эту информацию необходимо ввести еще перед началом составления отчета РСВ. Делается это в справочнике «Организация». Ее можно найти в разделе «Настройки». В открытой вкладке «Реквизиты организации» нужно ввести всю вышеуказанную информацию. При этом важным моментом является количество организаций. Если учет ведется только по одной, то актуальна вкладка «Реквизиты организации». Но в случае, если учет ведется сразу по нескольким, то тут нужна вкладка «Организации».

- Тарифная ставка страховых взносов. Данную информацию следует внести в реквизит «Вид тарифа», который можно найти всё в тех же настройках организации, что и в предыдущем пункте. Только в разделе «Реквизиты организации» (или «Организация») выбрать форму «Учетная политика».

- В случае если организация или одно из подразделений располагается в особых территориальных условиях, таких, как например район крайнего севера, то это также нужно указать. Сделать это можно в справочнике «Организации», выбрав там вкладку «Основные сведения». Но если в подобных территориальных зонах находится одно из подразделений, а не вся организация, то тогда данную информацию указывают в справочнике «Подразделения».

- Информацию касательно вида дохода, облагаемого взносами необходимо внести во вкладку «Начисления». Данную вкладку можно найти в разделе «Настройки» закладка «Налоги и взносы».

- Документы начисления зарплаты и взносов, договора на работы или услуги, акты выполненных работ (если оплата производится согласно этим актам) и авторского заказа вводятся в разделе «Зарплата».

- Далее следует сделать формирование отчета - «Проверка расчета взносов». Это можно сделать в разделе «Налоги и взносы» либо «Отчеты по налогам и взносам». Если во взносах будут обнаружены расхождения, то они автоматически выделяются красным цветом. Обычно расхождения появляются из-за ввода разовых начислений. Для того чтобы это исправить нужно найти документ в котором имеются расхождения и с помощью соответствующей кнопки пересчитать взносы.

Этап №2. Формирование отчета РСВ в 1С ЗУП

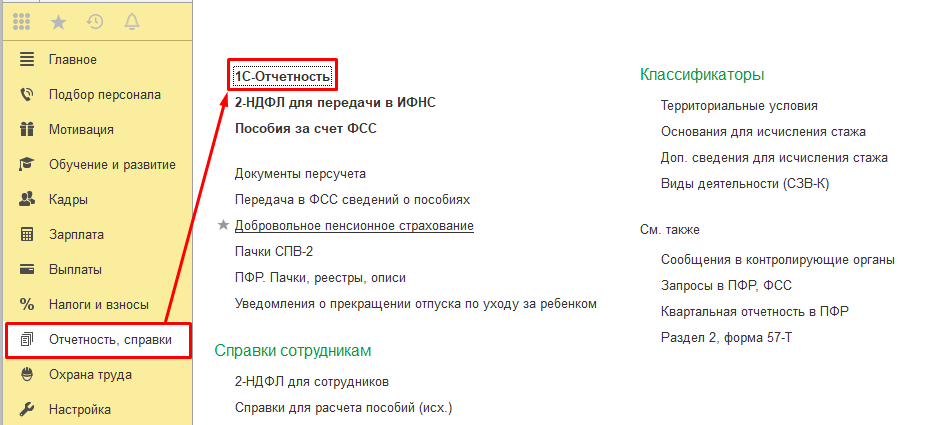

Само формирование отчета происходит в режиме «1С-Отчетность». Данный режим можно запустить в разделе «Отчетность и справки», с помощью команды «1С- Отчетность». Данный сервис доступен в рамках договора о сопровождении программы 1С для базовых версий, а также в рамках тарифов ПРОФ и КОРП.

Для того чтобы сделать формирование отчета РСВ с помощью режима «1С-Отчетность» нужно:

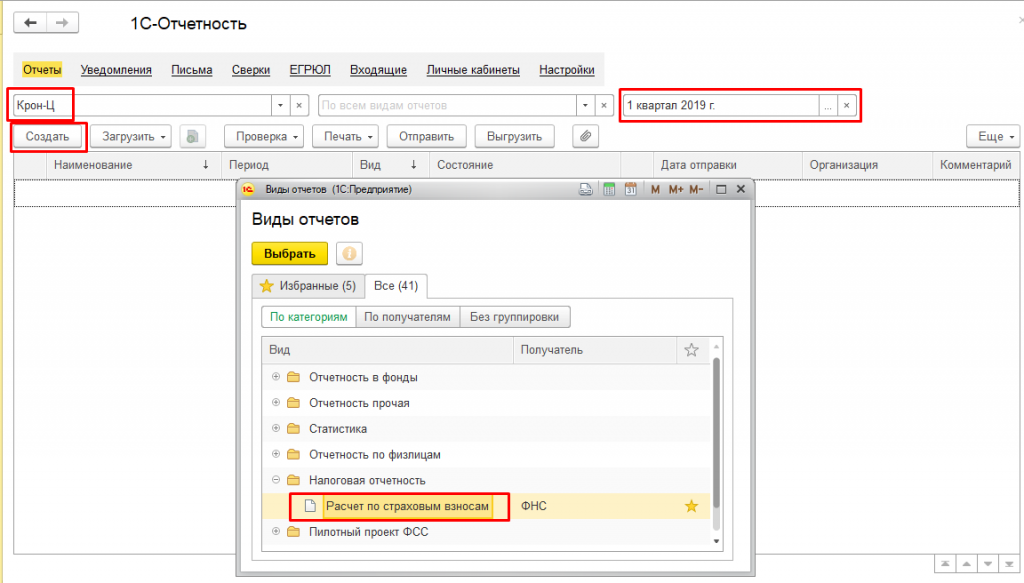

- Если в программе ведется учет сразу по нескольким организациям, следует выбрать ту, по которой нужно заполнить РСВ.

- Указать отчетный период для которого заполняется РСВ.

- После выбора организации, для которой формируется отчет, и нужного периода, нажать на кнопку «Создать». После этого необходимо выбрать - «Расчет страховых взносов» в папке «Налоговая отчетность».

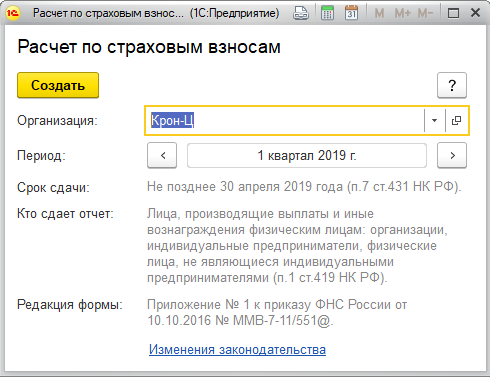

В следствии, нажатия кнопки «Выбрать» должна появиться форма для составления нового отчета «Расчет по страховым взносам».

В появившейся форме создания отчета, нажатием на кнопку «Создать» открыть его форму.

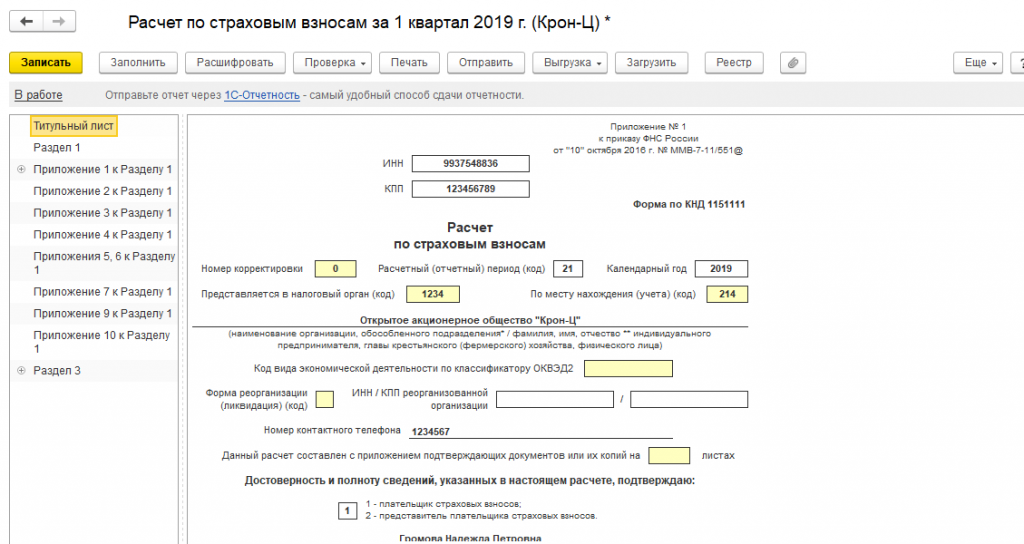

Чтобы заполнения отчета с использованием данных из информационной базы произошло в автоматическом режиме нужно нажать кнопку «Заполнить».

Этап №3. Отправка отчета в Пенсионный фонд

Для отправки уже сформированного отчета в Пенсионный фонд необходимо:

- Произвести настройку состава для заполнения РСВ.

- Провести проверку расчета заполнения РСВ.

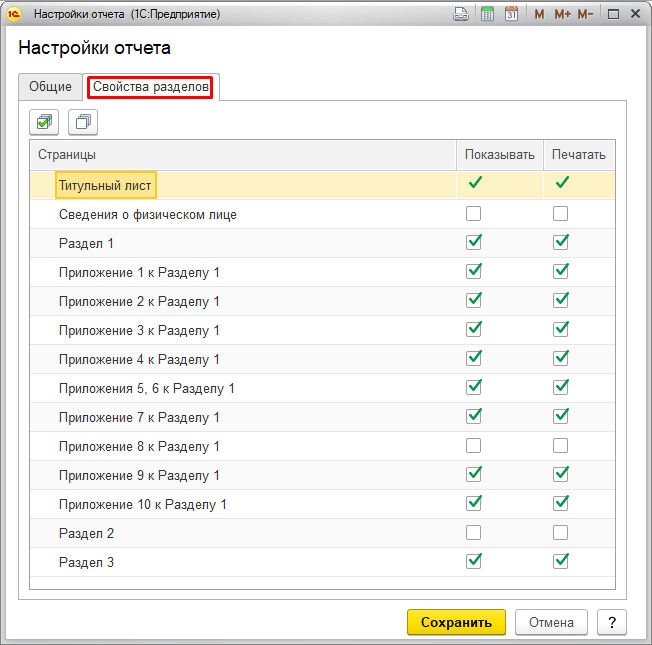

- Сделать распечатку отчета, либо выгрузить его электронную форму, в случае если его отправка будет производиться по электронным каналам связи. Как правило, под понятием настройка состава заполнения, обычно подразумевается удаление разделов, которые являются необязательными в составе отчета. Такие разделы не заполняются и не предоставляются в случаях отсутствия соответствующих показателей. Для настройки состава заполнения нужно перейти в режим для просмотра всех имеющихся разделов РСВ. И нажав на кнопку «Еще», раздел «Настройка», в котором на вкладке «Свойства разделов» исключить колонки «Печатать» и «Показывать».

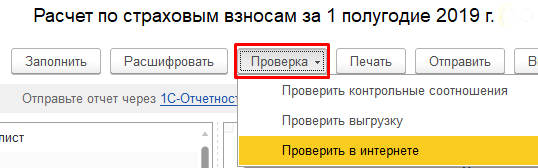

Для того чтобы провести проверку на наличие несоответствий и ошибок в расчетах РСВ необходимо нажать на «Проверка». Данный отчет может быть проверен не только алгоритмом, встроенным в 1С ЗУП, но и другими сторонними программами, которые могут быть установлены на компьютере.

Чтобы проверить наполненность необходимых полей с реквизитами, можно воспользоваться кнопкой «Проверить выгрузку». После проверки программа проинформирует, если какой-либо значимый для отчета реквизит не введен или введен не корректно. Простым примером может служить отсутствие такого реквизита как ОКВЭД. Для того чтобы это исправить нужно в настройках организации добавить соответствующие данные и с помощью нажатия кнопки «Еще» в выпадающем списке выбрать команду «Обновить».

Нажатием кнопки «Проверить» есть возможность проверить данные:

- Соответствуют ли ФИО работника и СНИЛС данным в ИФНС. Если вдруг кто-то из работников сменил фамилию, отчет проверку не пройдет.

- Сумма уже уплаченных взносов по каждому отдельному сотруднику должна равняться общей сумме по всей организации. При этом эта сумма обязана быть равной сумме, которая фигурировала в предыдущем отчете. Если по какой-то причине отчет за предыдущий период был пересчитан, а корректирующая форма не была сдана во время, отчет также не пройдет проверку.

- Нет ли разночтений с 6-НДФЛ. При этой сверке производится проверка контрольного соотношения разницы суммы доходов, которые были начислены сотруднику и суммы доходов, которые были начислены как дивиденды. В данном случае вторая сумма должна быть равна сумме выплат или превышать их.

Если после формирования РСВ требуется его бумажная версия, то это можно сделать нажатием на кнопку «Печать», которая расположена в форме сведений РСВ. Также распечатать его можно из режима просмотра разделов нажатием соответствующей кнопки «Печать».

Чтобы выгрузить РСВ отчет из 1С для электронной отправки следует нажать «Выгрузить» и указать папку для сохранения файла. Имена выгружаемым файлам будут присвоены в автоматическом режиме.

Как осуществить корректировку сформированного РСВ в 1С

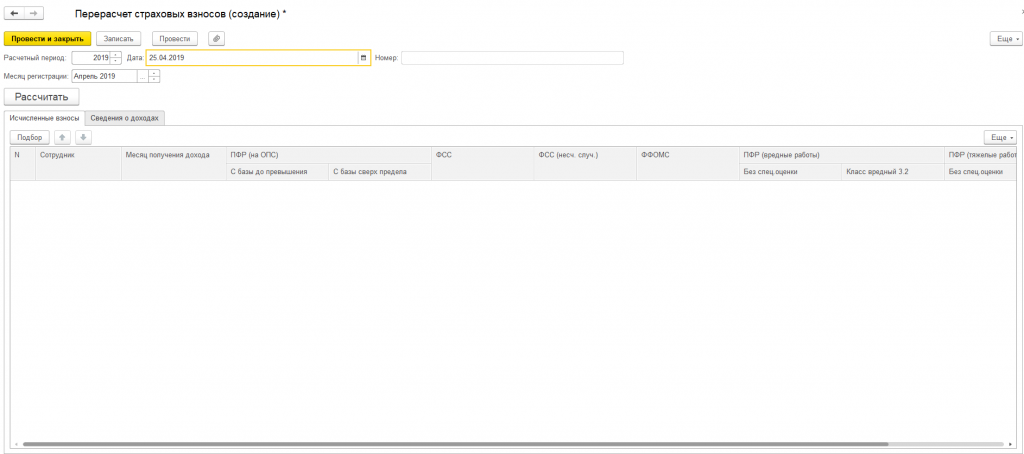

Бывают случаи, когда при формировании отчета по страховым взносам допускаются ошибки. Как правило, это выясняется уже после сдачи отчетности. Чтобы это исправить, необходимо создать документ «Перерасчет страховых взносов».

В случаях, когда сведения о начисленных взносах указаны неверно, либо их сумма по каким-то причинам занижена, налогоплательщик обязан сдать корректирующий отчет.

Сформировать корректирующую РСВ можно в программе, точно также как и исходную форму. При ее формировании следует поставить номер корректировки, указать за какой период делается корректировка, внести верные и исключить неверные уже поданные данные.

Отдельно следует рассмотреть внесение исправлений в 3 раздел. Если по какой-то причине появилась необходимость внести ранее не представленные сведения, то это следует сделать в подразделе 3.1 и 3.2. Если нужно из расчета какие-либо сведения исключить, то раздел нужно отметить как корректировочный, а в 3.1 внести данные лица, в отношении которого внесены изменения. В этом случае строки 190-300 подраздела 3.2 заполняются нулевыми значениями. При необходимости изменения сведений о сумме взноса или о сотруднике нужно добавить обновленную информацию в раздел 3 без указания корректировки, а в пункте 2 удалить ошибочные данные.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!