24 апреля текущего года вышло Постановление Правительства, согласно которому предприятиям малого и среднего бизнеса, работающих в отраслях, пострадавших от пандемии, будут выплачены субсидии. Рассмотрим, как отразить безвозмездные гранты из федерального бюджета в программе 1С (на примере нескольких систем налогообложения).

Каким образом указать получение субсидии предприятию и ИП на ОСНО?

В соответствии с Положением по бух. учету 13/2000 бюджетные деньги, выделенные в установленном порядке на финансирование расходов, понесенных фирмой в прошлые отчетные периоды, относятся на увеличение финансового результата организации.

А значит, получение средств от государства на выплату зарплат нужно отразить как 91.01 «Прочие доходы».

В статье 251 действующего налогового законодательства России «Доходы, не учитываемые при определении налоговой базы» написано, что к подобным доходам причисляют субсидии, выделенные из федерального бюджета вследствие неблагоприятной ситуации, обусловленной распространением опасного вируса.

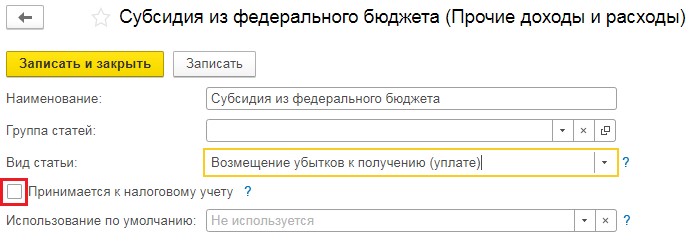

Тогда для счета 91.01 понадобится создать такую статью расходов, которая причисляла бы субсидию к прочему доходу в бух. учете и не показывала ее в налоговом.

Зайдем в категорию «Справочники» и нажмем «Прочие доходы и расходы». В открывшейся вкладке кликнем «Создать» и введем название «Субсидия из федерального бюджета». В поле «Вид статьи» необходимо выбрать «Возмещение убытков к получению (уплате)» и убрать флаг «Принимается к налоговому учёту».

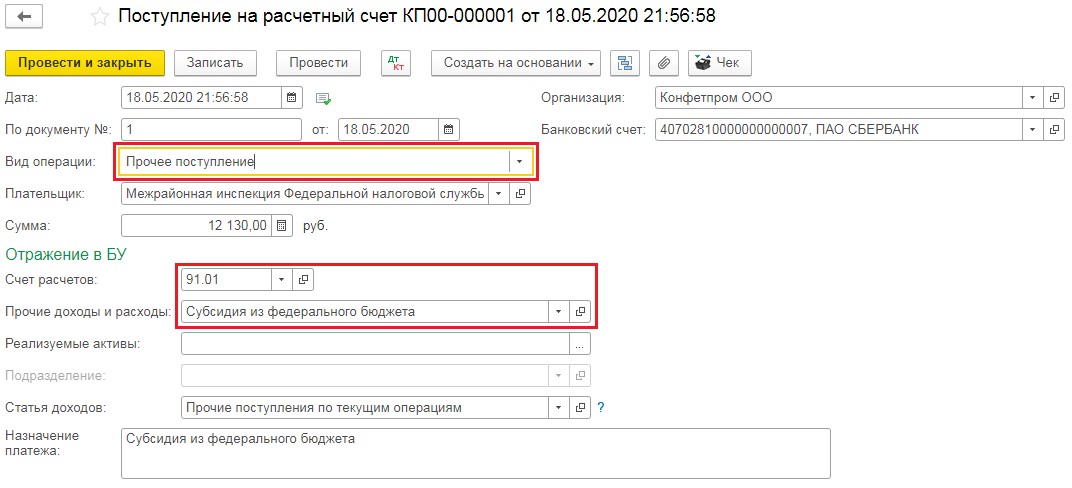

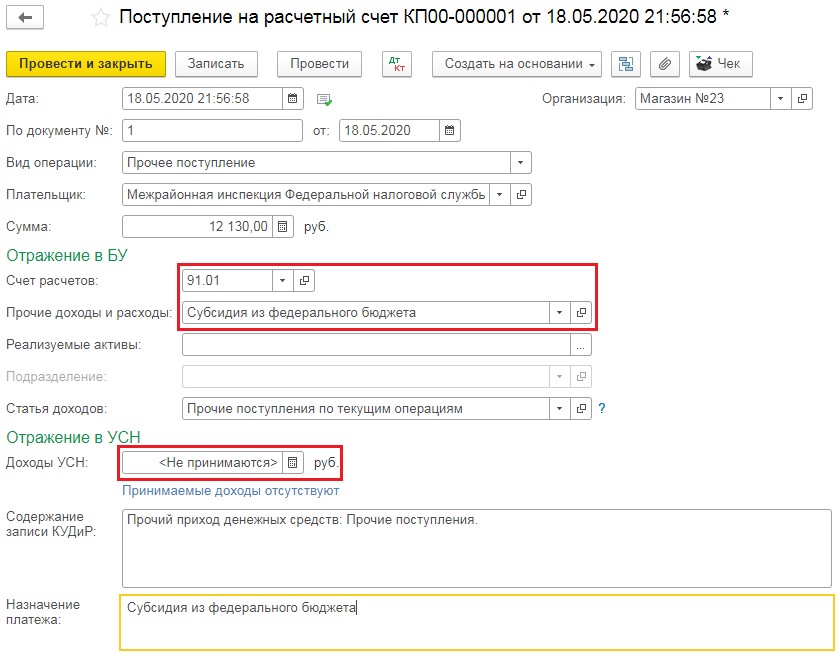

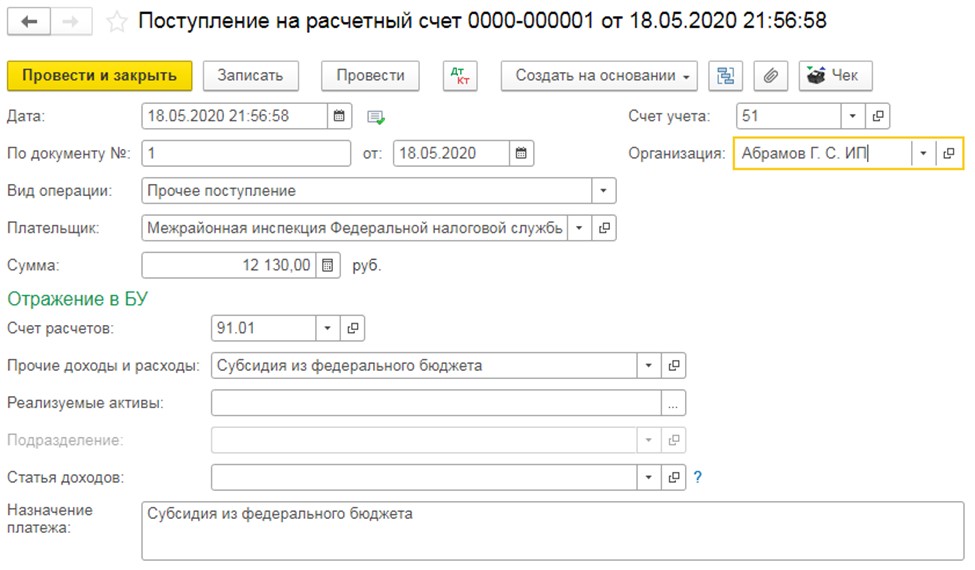

Затем внесем документ «Поступление на расчётный счёт» во вкладке «Банк и касса» - «Банковские выписки». В сделанном документе «Вид операции» нужно выбрать «Прочее поступление». Во вкладке «Счёт расчётов» указать 91.01, а также созданное ранее субконто «Субсидия из федерального бюджета».

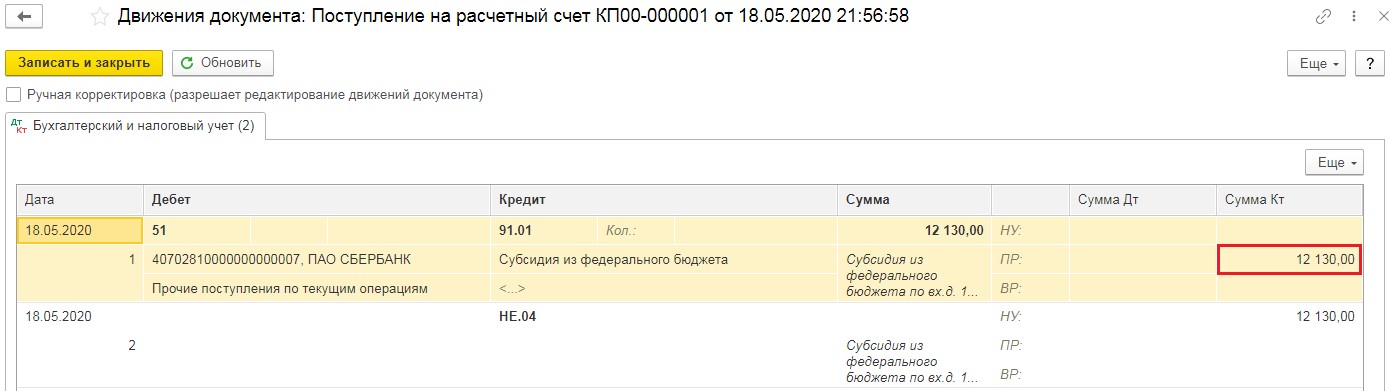

Проведённый документ сделает такие проводки:

Полученные деньги можно потратить на затраты, связанные с выплатой зарплаты или другие срочные нужды. К примеру, оплатить долги за коммунальные платежи, аренду и другие важные статьи расходов.

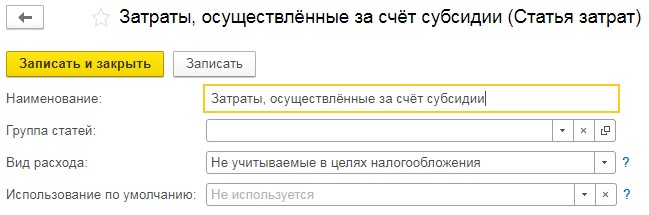

Чтобы отразить эти траты, потребуется ввести новую статью расходов в категории Справочники» - «Статьи затрат». При этом «Вид расхода» на основании 217 статьи налогового законодательства, должен относится к пункту «Не учитываемые в целях налогообложения».

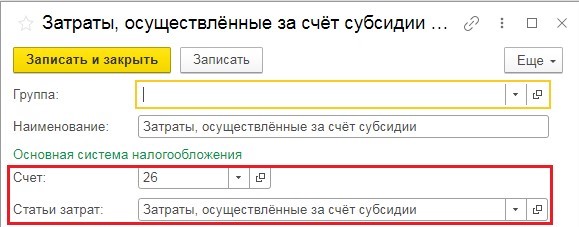

Если вы решили направить субсидию, чтобы выплатить работникам зарплаты, понадобится зайти во вкладку «Зарплата и кадры», затем кликнуть «Настройки зарплаты» и нажать «Способы учёта зарплаты». В предоставленной вкладке понадобится сделать новое отражение на расходный счёт с субконто «Затраты, осуществлённые за счёт субсидии».

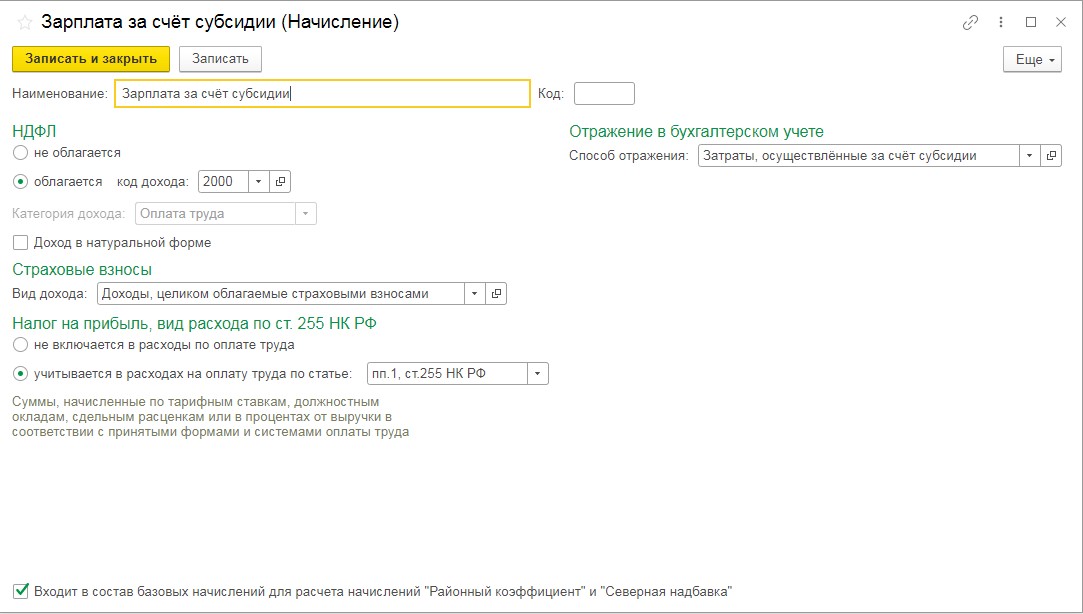

После того, как вы сохраните отражение, вернитесь обратно к настройкам зарплаты и отправьтесь по ссылке «Начисления». Тут требуется ввести новое начисление, которое облагается страховыми взносами и подоходным налогом. Однако «Способ отражения» будет связан с деньгами, выделенными государством.

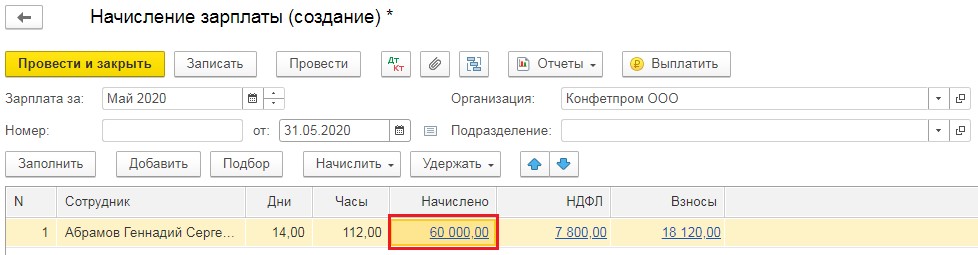

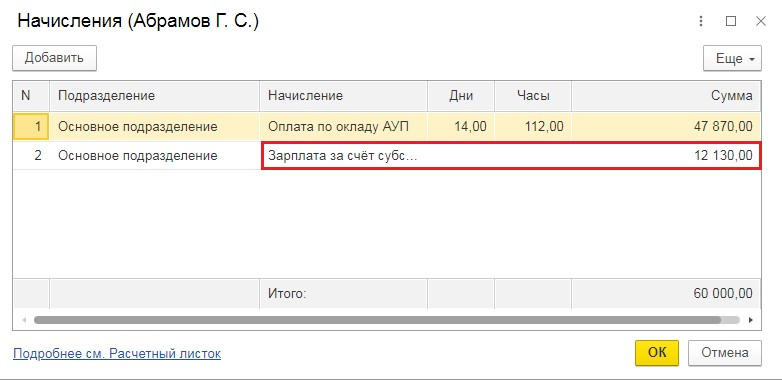

Далее начислим зарплату. Для этого нужно во вкладке «Зарплата и кадры» кликнуть «Все начисления», выбрать пункт «Создать» и из открывшегося перечня выберем «Начисление зарплаты». Укажем период (а именно месяц), в который будут начислены средства и нажмем на клавишу «Заполнить». Затем необходимо нажать на начисленную сумму, которая будет выплачена за счет субсидии.

Далее нужно откорректировать отражение оформленным до этого начислением, разделив сумму на полученные от государства деньги и обычные затраты предприятия на выплату зарплаты.

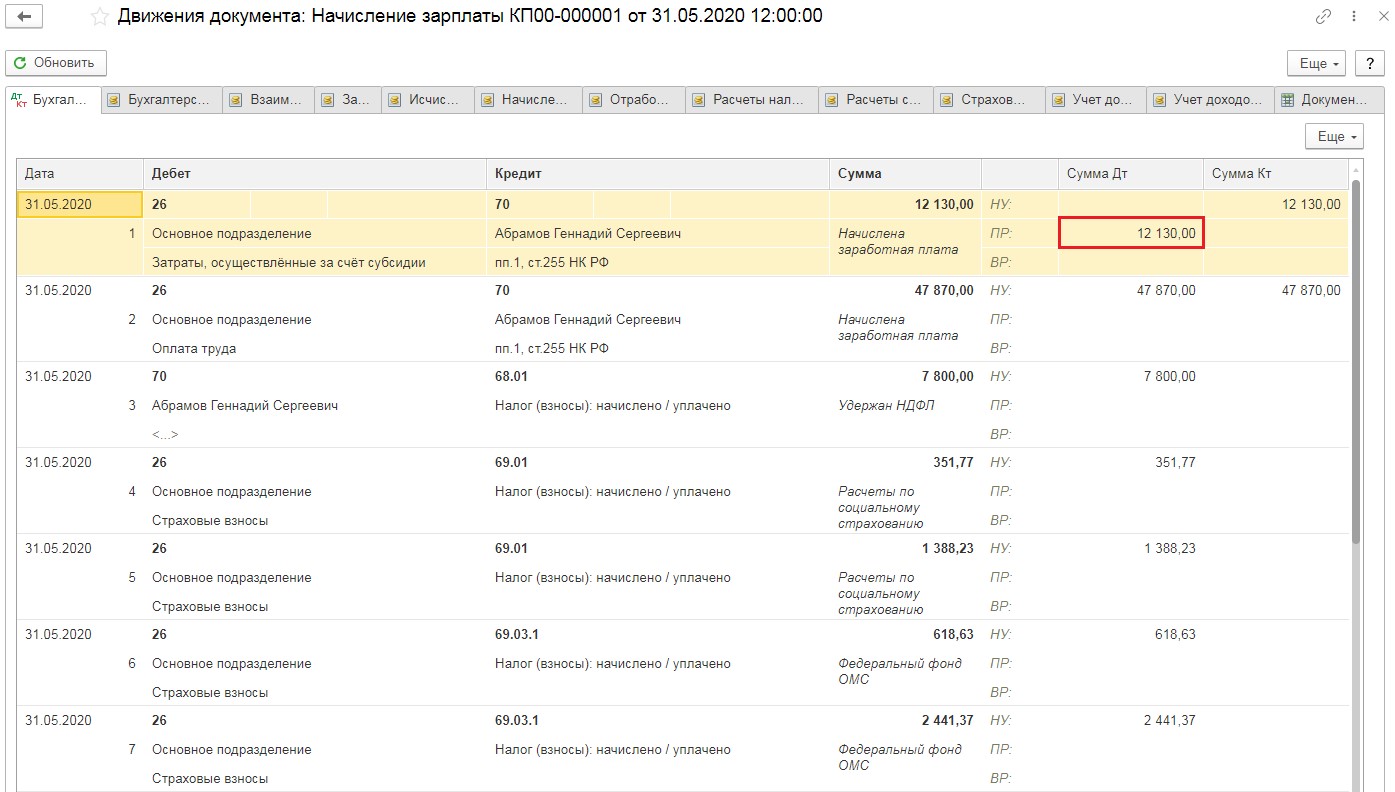

При осуществлении начисления сумма потраченных федеральных средств будет указана в бух. учете и не поспособствует росту прибыли, облагаемой налогами.

Как указать получение субсидии предприятию либо ИП на УСН?

Субсидия, как до этого уже было указано, должны отражаться в бух. учете в качестве прочего дохода (ПБУ 13/2000). В налоговом учете при использовании упрощенки субсидия считается доходом, который не учитывается для целей исчисления налога при применении УСН. Это указано в налоговом законодательстве РФ (в статьях 346.15 и 251).

Чтобы указать поступлении субсидии нужно зайти в раздел «Банк и касса», кликнуть «Банковские выписки» и выбрать «Поступление на расчётный счёт».

Если сравнивать с предыдущим примером на ОСНО, при УСН в платежных поручениях имеется вкладка «Доходы УСН», ее нужно очистить.

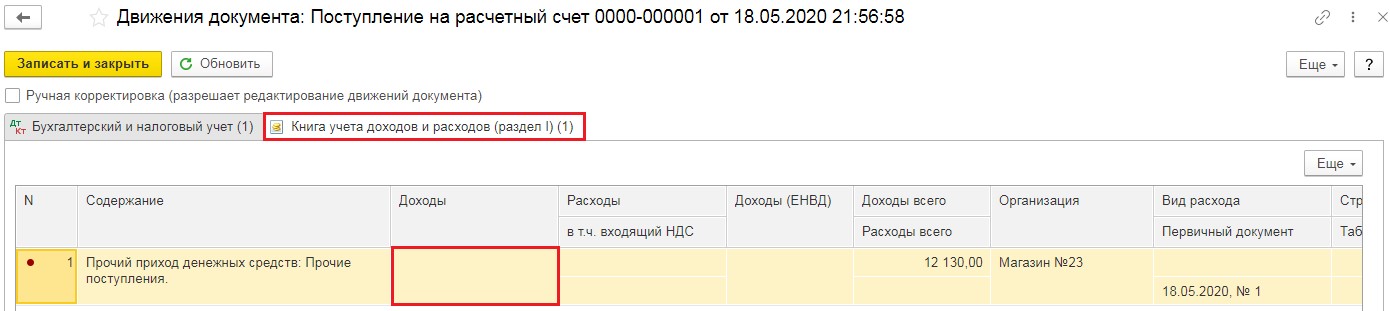

После проведения документа, нажав на клавишу Дт/Кт в разделе «Книга учёта доходов и расходов (раздел I)», вы сможете убедиться, что это денежное поступление не относится к доходам, на которые начисляется налог при УСН.

Грант можно направить на различные нужды предприятия либо предпринимателя. К примеру, на выплату зарплаты, аренду, коммунальные платежи и иные неотложные нужды.

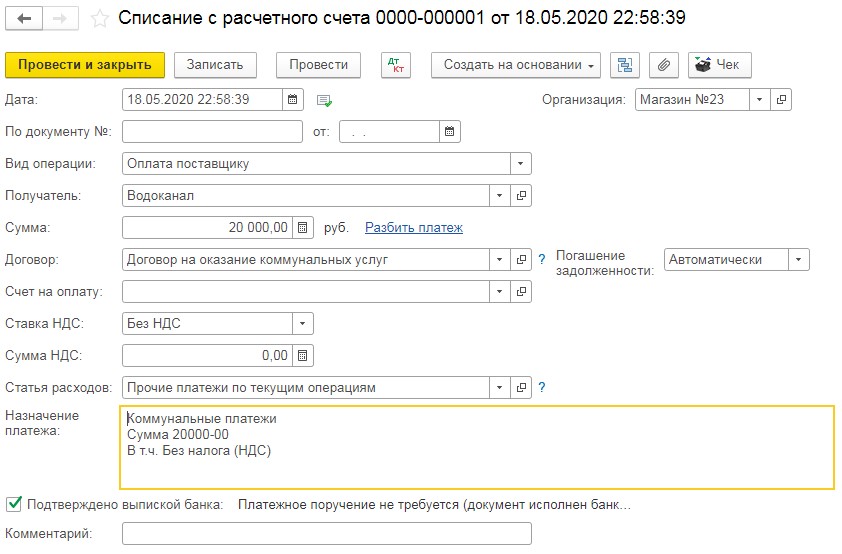

Рассмотрим, как оплатить коммунальные платежи полученной из государственного бюджета субсидией. Для этого посетим вкладку «Банк и касса», кликнем «Банковские выписки» и нажмем «Списание с расчётного счёта». В предоставленном нам документе укажем «Вид операции» как «Оплата поставщику», затем заполним реквизиты.

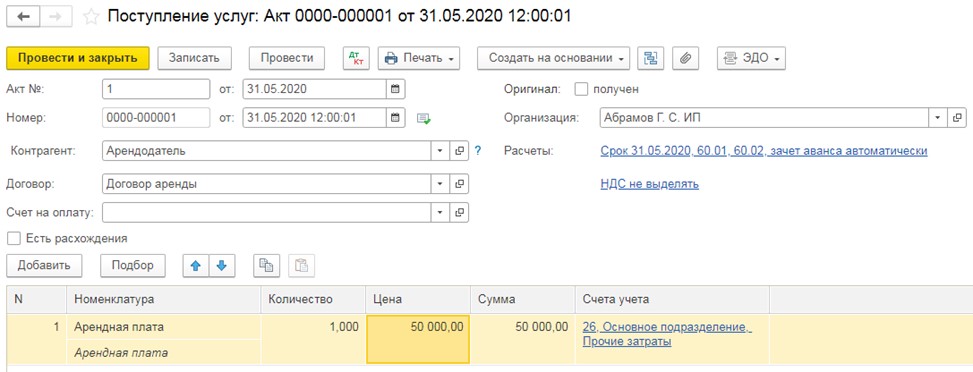

Далее укажем полученные от поставщика услуг акты выполненных работ.

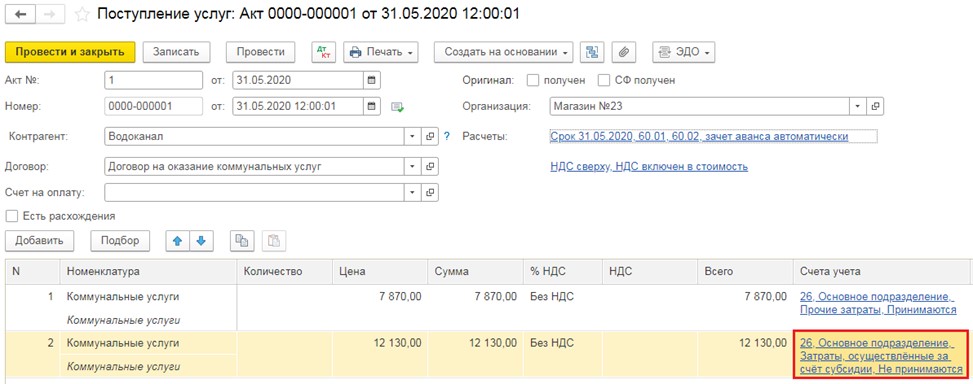

Для этого нужно открыть вкладку «Покупки», кликнуть «Поступление (акты, накладные)». В открывшейся вкладке выберем «Поступление» и нажмем на пункт «Услуги (акт)» из выпадающего перечня.

Заполним документ информацией из акта. В табличной части поделим вносимые услуги на две строки. Первая отображает затраты предприятия, а вторая - расходы, погашаемые безвозмездной выплатой от государства.

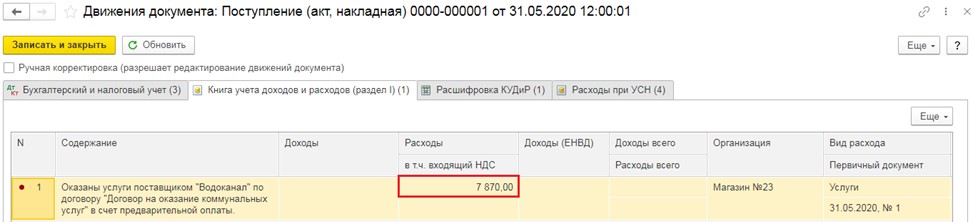

Расходы, которые вы гасите субсидией, точно так же, как и на ОСНО относятся к затратам из бух. учета и не указываются в налоговом.

Поэтому во второй строке в поле «Счёт учёта» необходимо указать счет отображения расходов и ту статью трат, которую мы уже создали до этого, рассматривая отражение затрат на ОСН. При этом необходимо проследить, чтобы эти средства не считались расходами по УСН.

После проведения документа, по клавише Дт/Кт в разделе «Книга учёта доходов и расходов (раздел I)» нужно проверить, что эти расходы не будут указаны при подсчете налога.

Как указать получение субсидии тем, кто использует ЕНВД или ПСН?

На данных системах налогообложения подсчет налога не зависит от величины дохода либо от чистой прибыли. Поэтому при указании поступления субсидии или при трате полученных денег записи создаются исключительно в регистрах бух. учета.

Во вкладке «Банк и касса» - «Банковские выписки» делается «Поступление на расчётный счёт». Полученные деньги отображаются в составе прочих доходов на счёте 91.01 с субконто «Субсидия из федерального бюджета», ее нужно сделать по примеру, описанному ранее.

При отражении расходов, осуществленных за счет средств, полученных от государства, статья трат «Прочие затраты» указывается только для оформления бух. учета. Налоговый учет затрат на ЕНВД и ПСН вести не нужно.