К налоговым агентам относят те компании, которые выполняют обязанность расчета и перечисления налогов за налогоплательщиков. Словосочетание «налоговый агент» часто упоминается при учете налога на доходы физических лиц - НДФЛ. Но налоговым агентом компания может являться и в части НДС. Причем система налогообложения, по которой работает ваше предприятие совершенно не имеет значения. Учет НДС сторонних компаний придется вести даже если ваша компания работает по «упрощенке» или ЕНВД. Это положение устанавливает статья сто шестьдесят первая НК РФ. Компания признается налоговым агентом по НДС в следующих ситуациях:

- арендует государственное имущество (Федеральное или муниципальное);

- работа с иностранными лицами в части реализации или приобретения услуг;

- реализация кладов, конфискованного имущества и других ценностей;

- работа на основании агентского договора, поручения или договора комиссии в части перевозки грузов для другого лица железнодорожным транспортом;

- реализация на территории России отходов и лома цветных и черных металлов, шкур животных в сыром виде и макулатуры (этот пункт действует только для предприятий на ОСНО).

Как правило, самый распространенный случай - аренда имущества у органов государственного управления. Изучим этот случай подробнее.

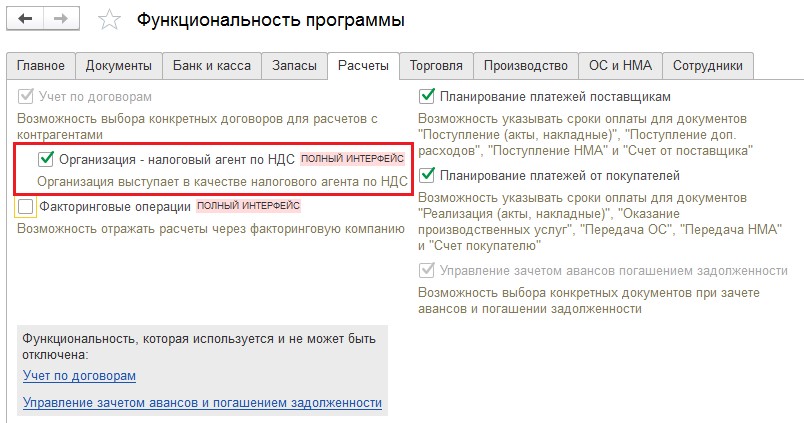

Начать необходимо с настройки программы. Во вкладке «Администрирование» находим опцию «Функциональность». В ней находим поле «Расчёты» и активируем пункт «Организация – налоговый агент по НДС».

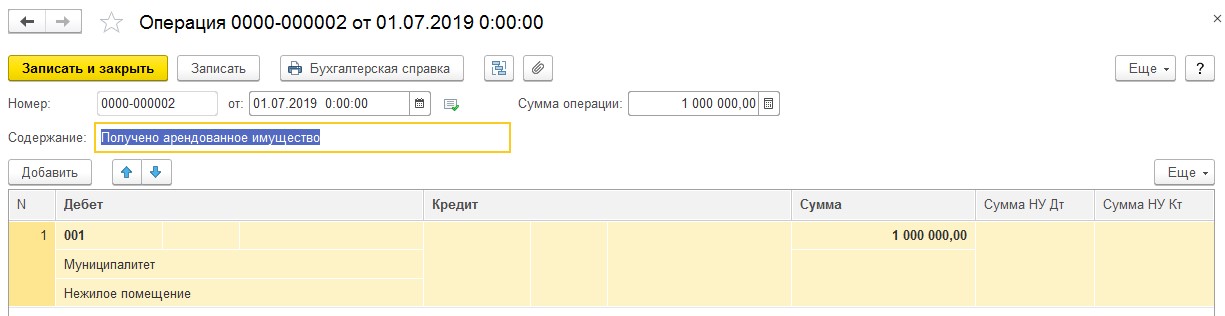

Далее, необходимо отразить факт получения у арендодателя муниципального имущества. Это устанавливается бухгалтерской проводкой по дебету забалансового счета 001. Активируем документ из вкладки «Операции» - «Операция, введённая вручную».

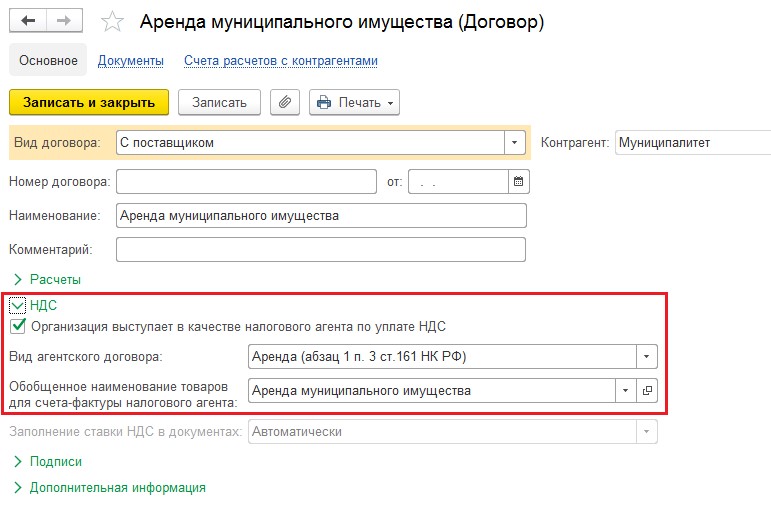

Акты оказанных услуг арендодатель передает нашей компании в конце месяца. Таким образом, необходимо открывать «Поступление (акты, накладные)» из вкладки «Покупки». Договор аренды и статья затрат являются основными реквизитами для работы с документом «Поступление услуг: Акт». В поле договора необходимо ввести дату, номер и наименование. Затем, с помощью галочки нужно активировать опцию «Организация выступает в качестве налогового агента по уплате НДС». В этом поле выбирается вид договора и общее название для счет-фактуры.

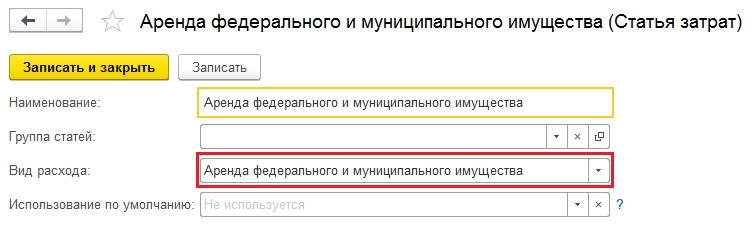

В случае, если компания не проводила подобных операций, нужно открывать новую. Вкладка «Вид расхода» содержит необходимый пункт «Аренда федерального и муниципального имущества».

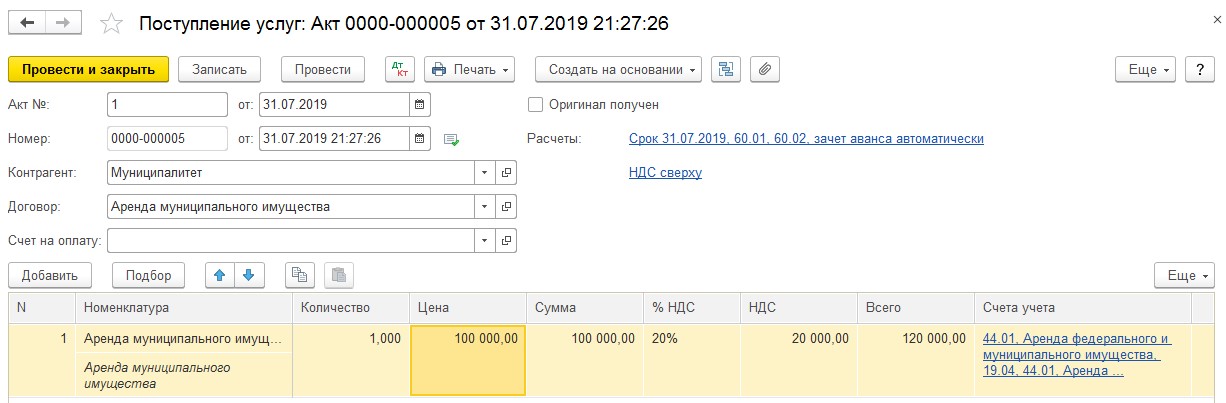

Корректно заполненный акт поступлений будет выглядеть так:

Операция сопровождается следующими проводками:

- Д-ет 44.01 К-ит 60.01 - стоимость аренды, исключая НДС;

- Д-ет 19.04 К-ит 60.01 - сумма входящего НДС;

- Д-ет 60.01 К-ит 76 - НДС, начисленный в качестве налогового агента.

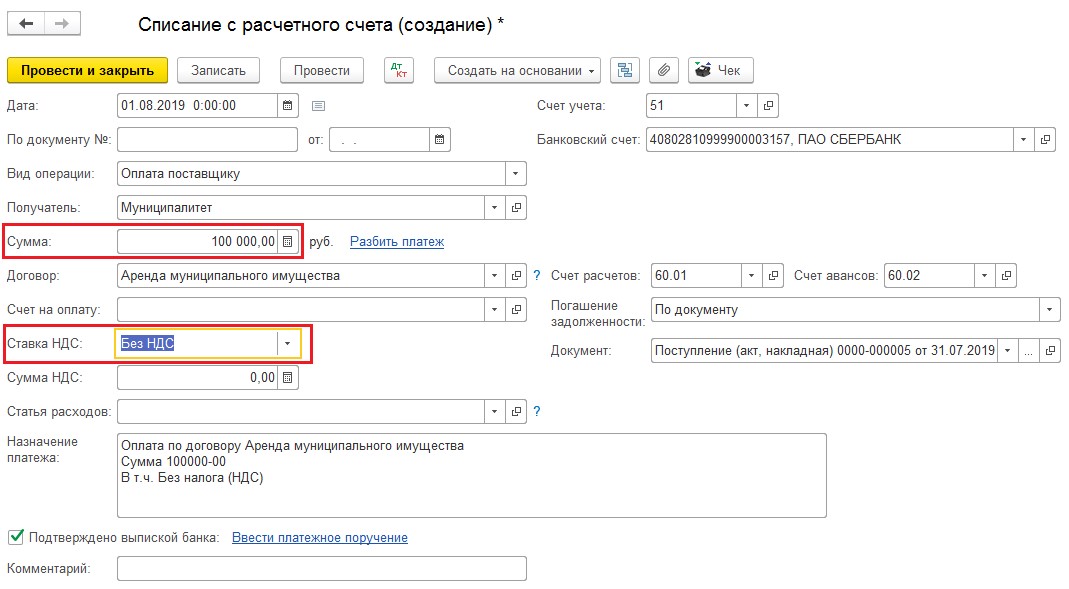

Сделаем оплату за имущество арендодателю за помещение, создав документ «Списание с расчётного счёта».

Контролируйте сумму оплаты и ставку НДС.

Создание документа сопровождается проводкой: Д-ет 60.01 К-ит 51.

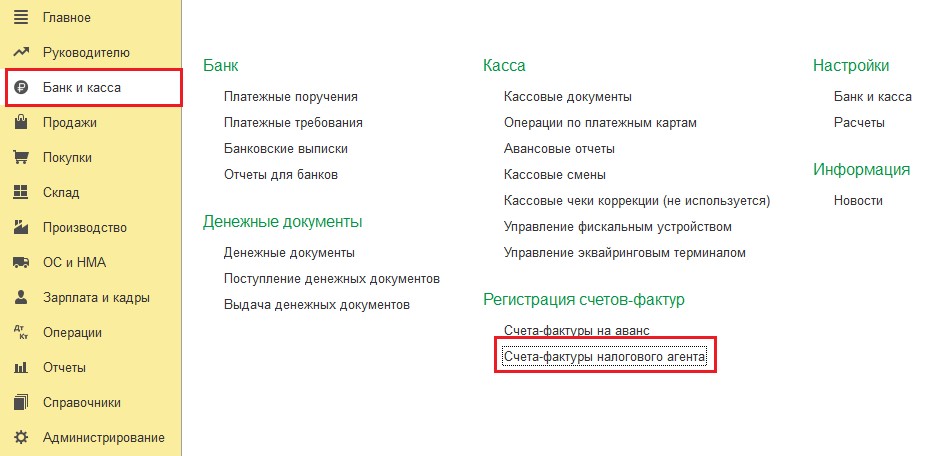

Выполним функции налогового агента и зарегистрируем счет-фактуру. Операция выполняется специальной обработкой:

На экране монитора появится пустое окно. Проведите действия: «Заполнить» - «Выполнить».

При корректном заполнении появится информационное окно. Оно называется «Регистрация счетов-фактур выполнена». Этот документ уже прошел регистрацию и доступен во вкладке «Продажи» функция «Счета-фактуры выданные». Проверьте проводку: Д-ет 76 К-ит 68.32.

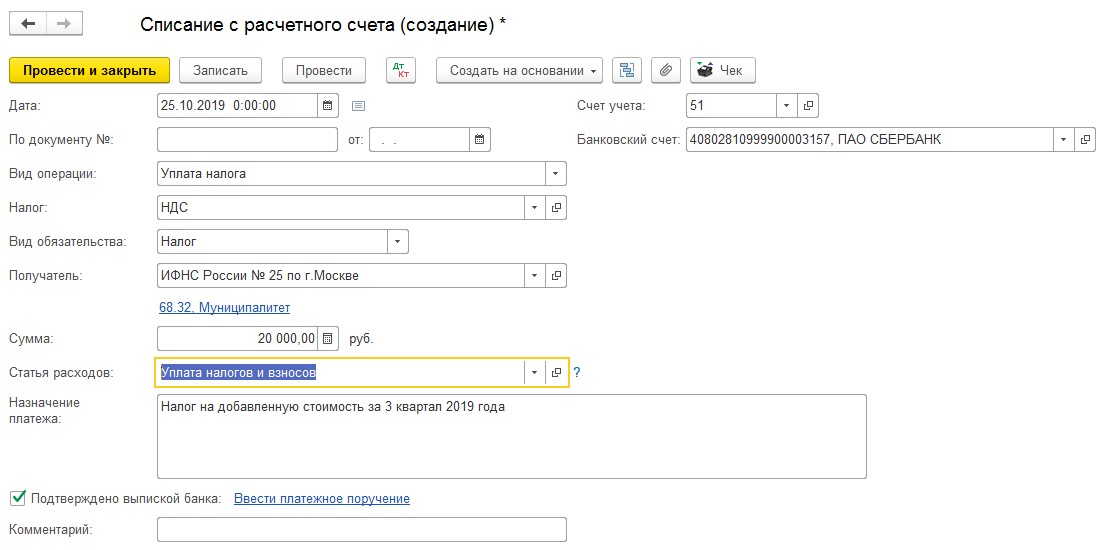

Подходит срок уплаты НДС. Бухгалтер выполняет операцию «Списание с расчётного счёта». Обязательно изменять автоматический режим ввода на ручной и менять счет 68.02 на 68.32 и вносить арендодателя.

Обязательно контролировать активацию статуса на 02 - налоговый агент.

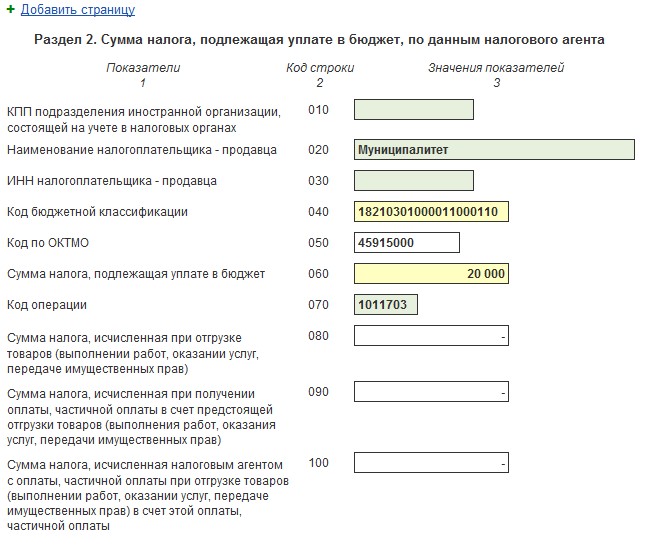

Давайте оценим, какое влияние оказали наши действия на Декларацию НДС, а именно пункт 2.1. Данные в декларацию переносятся из регистров учета автоматически. Бухгалтеру необходимо лишь проконтролировать, чтобы код операции соответствовал виду операции, по которой ваша компания проходит налоговым агентом.

Проконтролируем девятый раздел счет-фактуры «Сведения из книги продаж». Код вида операции - НДС от аренды муниципального имущества должен быть 06.

Если имущество предоставлено бесплатно, то арендатор исчисляет и оплачивает НДС по ставке 20/120. Налоговая база - средняя арендная плата по отрасли (по рыночной цене с учетом налога). Это положение установлено письмом МинФина от 02.04.2009 №03-07-11/100.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!