В статье пойдет речь о том, как правильно оформить ответ на требование налоговой службы о предоставлении документов и что можно ожидать, в случае если выше обозначенная просьба будет проигнорирована организацией.

Почему налоговая служба выдвигает требование о предоставлении документов

Сотрудники налоговой службы имеют право требовать документы, как у самого субъекта предпринимательской деятельности, так и у его контрагентов. Запросить информацию могут и у третьих лиц, если они, по мнению инспекторов, обладают необходимыми сведениями.

Наличие документов позволяет фискалам проверить полноту и правильность начислений и уплаты налогов, реальность и экономическую целесообразность сделок, возможность извлечения субъектом необоснованной налоговой выгоды.

Требование о предоставлении документов должно быть изложено на специальном бланке. В нем детально указывают, какие именно документы должен предоставить налогоплательщик, и по какой причине.

Какие документы могут потребовать инспекторы налоговой службы

В налоговом кодексе РФ нет упоминаний о том, какие именно виды документов могут требовать инспекторы у налогоплательщиков. Все формулировки несколько размыты и нет конкретных указаний. Это дает контролерам право самостоятельно решать, какие виды документов запрашивать в каждом отдельном случае.

Например, камеральная проверка декларации НДС с заявленным возмещением проводится с предоставлением счета-фактуры и других документов, подтверждающих правомерность вычетов.

Во время выездной проверки сотрудники налоговой службы могут потребовать любые виды документов, относящиеся к определенному периоду, например: регистры учета, первичную документацию и т.д.

В случае если фискалам понадобится информация о контрагенте и определенной сделке, налогоплательщику понадобится предъявить договор о сотрудничестве с конкретным субъектом и доп. соглашения к нему. В список могут войти: счета-фактуры, товарные накладные, таможенные декларации и прочие документы.

Сроки предоставления документов

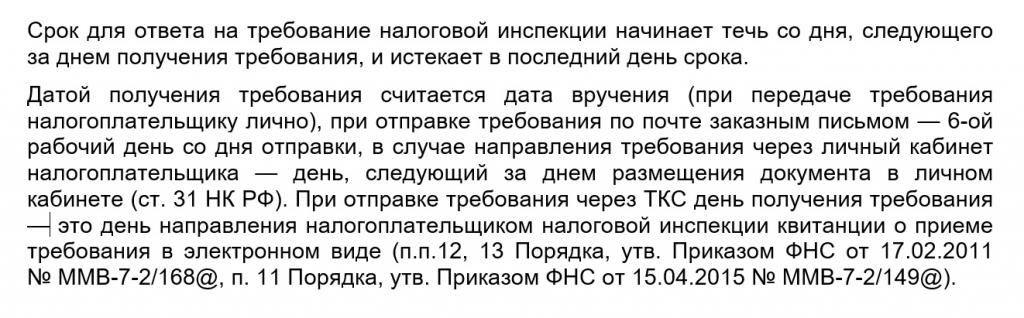

Ответить на запрос о предоставлении документов для проверки необходимо в течение десяти дней. Аналогичный срок предусмотрен для предоставления документации об определенной сделке.

Документы с данными по контрагентам необходимо направить сотрудникам налоговой службы в течение пяти дней. Ответ должен поступить не позднее обозначенного срока, даже если у субъекта предпринимательской деятельности не было контрагентов в указанный для проверки период.

Как правильно написать ответ в налоговую службу

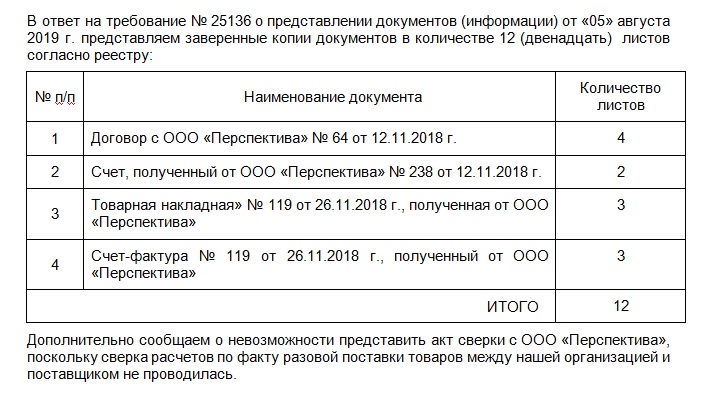

Ответ контролерам налоговой службы составляют в произвольной форме. По сути, налогоплательщик пишет сопроводительное письмо к предоставляемой документации. В тексте письма он указывает, что выполняет запрос налоговых органов и отправляет им запрашиваемые документы.

В письме обязательно указывается перечень документов, отправленных для проверки. В случае если в требовании контролеров были прописаны дополнительные вопросы, налогоплательщик включает пояснения к каждому из них.

Запрашиваемая инспекторами документация отправляется в виде заверенных копий. Бумажные копии заверяются по отдельности или прошитыми пачками однородных документов, при этом объем каждой прошивки не должен превышать 150 листов.

Пояснения в налоговую службу могут быть направлены в бумажном или электронном виде. Исключение составляют пояснения, предоставленные для камеральной проверки декларации по НДС. В данном случае информация направляется исключительно в электронной форме. Это обязательно следует учитывать, так как сдача документов в бумажном виде будет проигнорирована налоговой службой и не будет засчитана.

В быстрые сроки подготовить ответ на запрос налогового органа поможет сервис 1С-Отчётность.

В случае отсутствия запрашиваемых документов, налогоплательщик отправляет в налоговый орган уведомление в установленной форме. В документе субъект предпринимательской деятельности обращается к сотрудникам налоговой службы с просьбой предоставить ему отсрочку для подготовки необходимых документов.

Что будет в случае непредставления документов в налоговую службу

Законопослушный субъект предпринимательской деятельности после получения запроса контролеров должен выполнить следующие действия:

- отправить уведомление, в котором будет указана информация об отсутствии у субъекта запрашиваемых документов;

- предоставить истребованные данные инспекторам;

- попросить выделить дополнительное время для подготовки документов.

В случае если запрос инспектора на предоставление информации о конкретной сделке будет проигнорирован, на налогоплательщика будет возложен штраф в размере 10 000 рублей. Предприятия, не подавшие документы в отношении самих себя, будут вынуждены заплатить по 200 рублей за каждый несданный документ.

Важно! Отсутствие даже одного документа в списке влечет за собой полную сумму штрафа.

Ответственность за своевременную подачу документов в налоговые органы несет руководитель предприятия. Иногда за подачу документов отвечает главный бухгалтер. Сведения о возложенной ответственности отображаются в должностной инструкции сотрудника.

Запрошенные документы отсутствуют – что ждет налогоплательщика?

Дать ответ налоговикам необходимо в любом случае. Но, что делать, если документы требуют предоставить, а их нет? Скорее всего, сотрудники налоговой службы выполнят выездную проверку предприятия.

Компанию ждут серьезные неприятности, если документы были утеряны, уничтожены или не выдавались совсем.

- В случае если налогоплательщик не предоставит подтверждение произведенных расходов, сотрудники будут вправе потребовать доплаты налогов, а также уплаты штрафов и пени.

- Нарушение правил учета влечет за собой санкции по ст. 120 НК РФ, а также привлечение к административной ответственности должностных лиц.

- Уничтожение или сокрытие документации в корыстных целях может привести к уголовной ответственности.

Своевременное предоставление сотрудникам налоговой службы всех необходимых документов, исключает вышеперечисленные риски.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!