Уважаемые читатели!

В предыдущих статьях мы с вами убедились, что в программе «1С:Бухгалтерия Предприятия 8, редакция 3.0» автоматизированы практически все жизненно необходимые участки бухгалтерского и налогового учета организации, что является огромным подспорьем для бухгалтера. Также мы сделали вывод, что реализация таких сложных и трудоемких разделов учета, как НДС, налог на прибыль (ПБУ 18/02),спец. режимы, в данной конфигурации полностью соответствует законодательству. Все это не может не радовать. Однако, один из важнейших результатов работы бухгалтера - это вовремя сданная отчетность без корректировок. Какую же помощь может оказать программа при подготовке, составлении и сдаче бухгалтерской(финансовой) и налоговой отчетности?

Забегая вперед, отметим, что составление отчетности в программе БП 3.0 не должно вызывать затруднений. Нужно только выбрать необходимый регламентированный отчет, сформировать его и нажать волшебную кнопочку «заполнить». Она есть практически во всех отчетах и бухгалтерских, и налоговых. Сложность может возникнуть в том случае, если показатели отчета после автозаполнения не будут совпадать с показателями отчета, если бы мы его заполняли вручную, без помощи программного обеспечения.

Как максимально избежать подобных расхождений, при помощи каких инструментов программы «Бухгалтерия Предприятия 8, ред 3.0» проверить и исправить данные учета перед составлением отчетности и пойдет речь в данной статье.

Давайте, на примере формальной организации ООО «Готовимся к отчетности», рассмотрим, какими помощниками контроля корректности ведения учета располагает БП 3.0.

Организация ООО «Готовимся к отчетности» ведет бухгалтерский учет в соответствии с законом о бухгалтерском учете, является плательщиком налога на прибыль, НДС, ведет налоговый учет в соответствии с нормами, установленными главой 25 НК РФ, и применяет положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль" - ПБУ 18/02.

Доходы и расходы для целей налогообложения прибыли определяются методом начисления.

Распределение общехозяйственных расходов осуществляется по методу "директ-костинг".

Основная деятельность – оказание услуг по ремонту офисов и квартир.

Согласно учетной политике затраты учитываются на счете 20, 26.

В течении декабря месяца 2014 года, организация получала предоплату от клиентов, сотрудники ездили в командировки, расходы по которым превышали нормы установленные законодательством, сама организация оказывала услуги получая за это доход.

Бухгалтер организации ввел в информационную базу все хозяйственные операции декабря, и при помощи «Помощника Закрытия месяца» определил финансовый результат(реформацию баланса была отложена). Перед составлением отчетности бухгалтер решил воспользоваться встроенными механизмами проверки ведения учета:

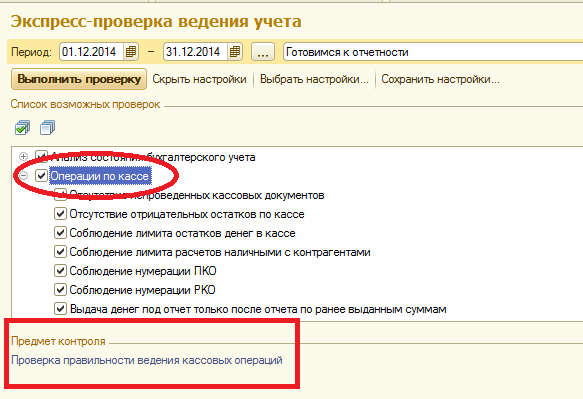

1. Экспресс-проверка ведения учета («Учет, налоги, отчетность» - «Ведение учета») - комплексная проверка, которая помогает в получении оперативных данных за определенный период времени с целью выявления в текущем режиме допущенных ошибок в данных информационной базы,. Проверки сгруппированы по разделам учета. При выполнении каждого этапа, выдаются сообщения об ошибках, в случае их обнаружения, и рекомендации по их устранению. По кнопке «Настройка» можно выбрать отдельный раздел для проверки, также можно выполнить отдельный пункт раздела, при настройках «по умолчанию» выполняется вся проверка в целом.

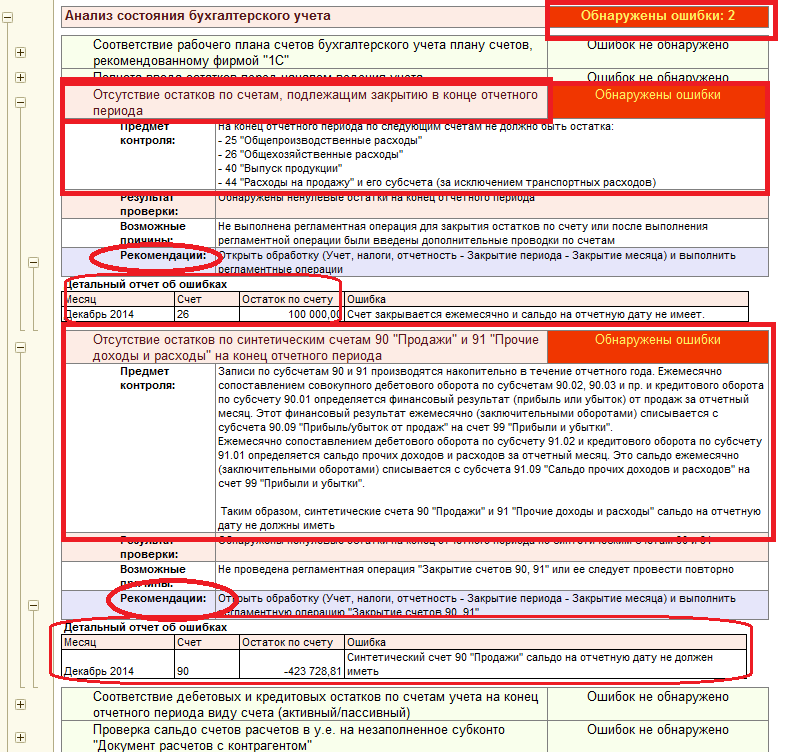

При нажатии на кнопку «Выполнить проверку» выдается таблица результатов, которая содержит информацию об ошибках и способах их исправления. Более детально остановимся на разделе «Анализ состояния бухгалтерского учета». Основная цель данного этапа проверки - помочь выявить ошибки, которые влияют на формирование бухгалтерской отчетности.

Это технологический анализ, который состоит из:

анализа плана счетов в части состава счетов (субсчетов) и структуры аналитического учета с целью выявления возможных ошибок формирования отчетности; - выявления технических бухгалтерских ошибок.

Данный раздел проверки включает в себя 4 этапа.

1.2. Анализ рабочего плана счетов.

Этот этап анализирует состояние рабочего плана счетов. Программа сравнивает рабочий план счетов с эталонным планом счетов, рекомендованным фирмой «1С». В случае, если требуемый счет не найдет в плане счетов, у счета изменен признак активности, будут выдаваться предупреждения. Также проверяется структура аналитического учета на счетах, задействованных в алгоритмах составления форм регламентированной отчетности.

1.3. Анализ счетов, подлежащих закрытию в конце отчетного периода.

Анализируются бухгалтерские итоги на конец отчетного периода. Если счета, подлежащие закрытию на конец отчетного периода, имеют сальдовые остатки, выдается информация о таких счетах.

1.4. Анализ бухгалтерских итогов.

В процессе выполнения анализа в этом разделе выявляются:

1.5. Анализ бухгалтерских проводок.

Данные раздел выводит «подозрительные» проводки. Имеющиеся проводки в бухгалтерском регистре проверяются с базой недопустимых проводок. Если недопустимая проводка будет обнаружена - программа выдаст строку с ошибкой, где будет указана, какая корреспонденция вызвала подозрение и краткий комментарий по характеристике бухгалтерской операции.

Как видно из рисунка после выполнения проверки, внимание бухгалтера было обращено на две ошибки, для исправления которых были даны «программные» рекомендации.

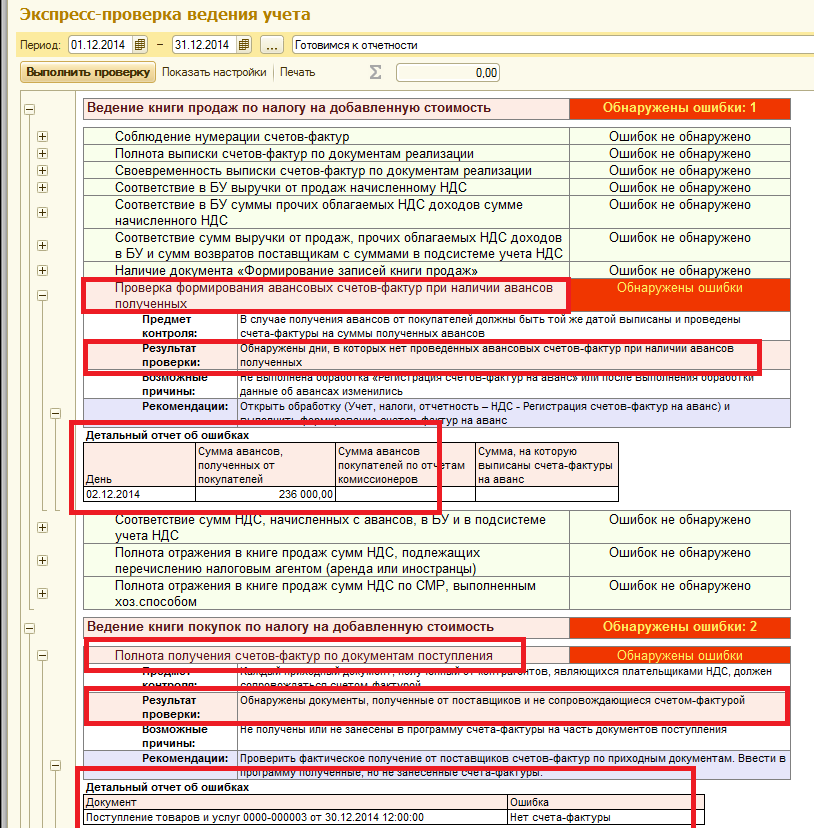

Так же были обнаружены ошибки по разделам «Ведение книги покупок» и «Ведение книги продаж»

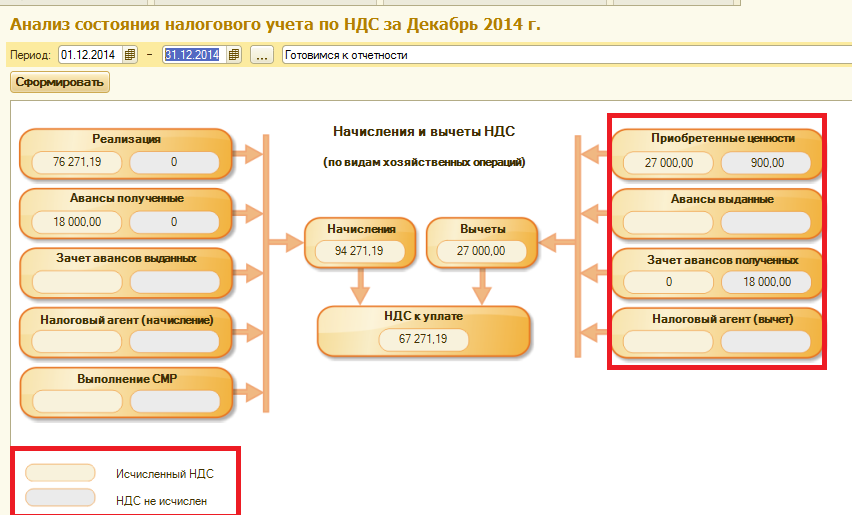

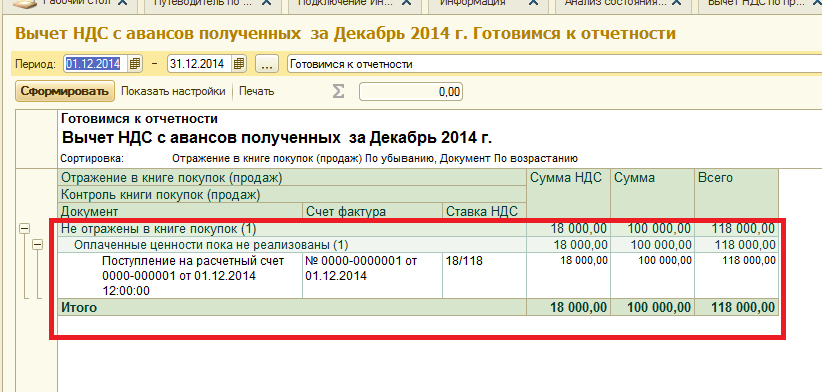

Закончив выполнение рекомендаций по исправлению ошибок после «Экспресс-проверки ведения учета» бухгалтер организации ООО «Готовимся к отчетности» приступил к контролю ведения учета в подсистеме НДС. Для этого в программе предусмотрен инструмент-отчет "Анализ состояния налогового учета по НДС"(«Учет,налоги,отчетность»-«Отчеты по НДС»)

Отчет предназначен для проверки правильности заполнения книги покупок, книги продаж и декларации по НДС. В отчете показана сумма начислений и вычетов НДС по видам хозяйственных операций. Отчет нужно формировать только после выполнения регламентных операций по НДС. Отчет состоит из общей схемы налоговой базы и расшифровок отдельных блоков этой схемы. В каждом блоке, отражающем начисление, либо вычет НДС содержится два показателя:

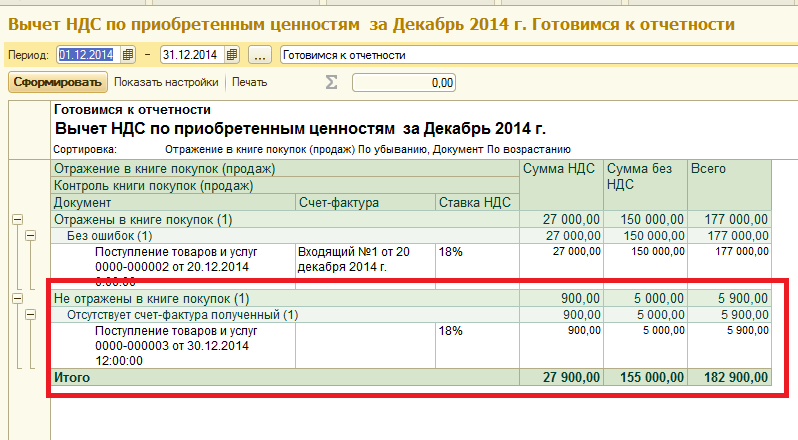

Предположим, что на предыдущим этапе подготовке отчетности нашего бухгалтера отвлекли и рекомендации по исправлению ошибок в подсистеме НДС не были выполнены.Из рисунков видно, что программа в очередной раз и более детально обратила внимание на серьезные проблемы, которые неизбежно возникнут(если их не исправить) при составлении регламентированного отчета «Декларация по налогу на добавленную стоимость».

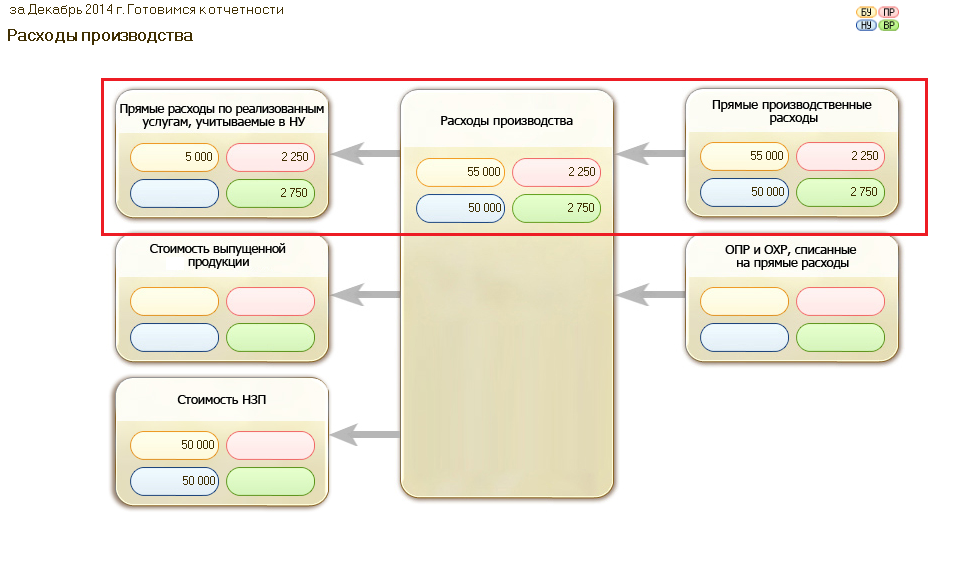

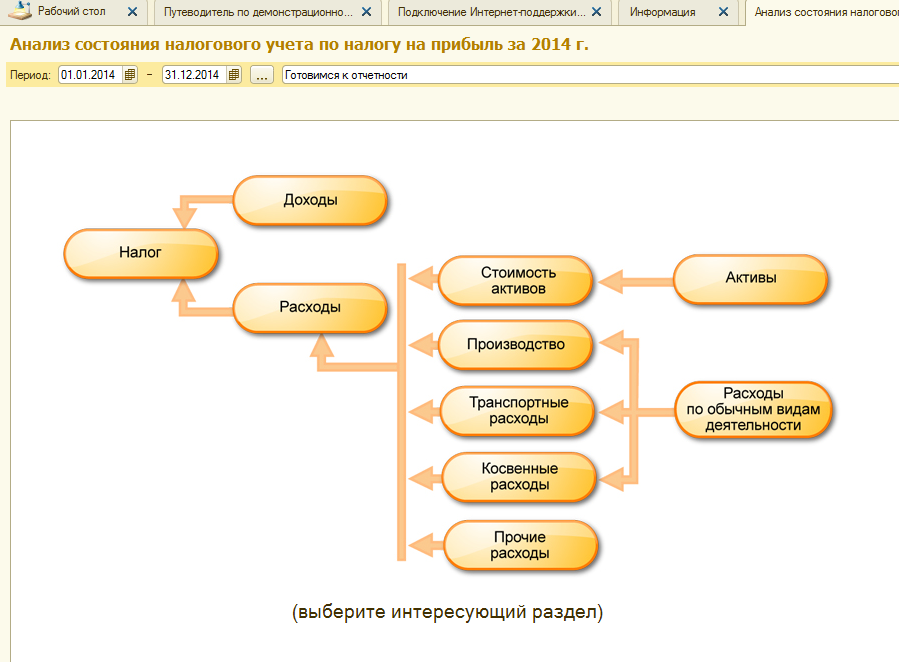

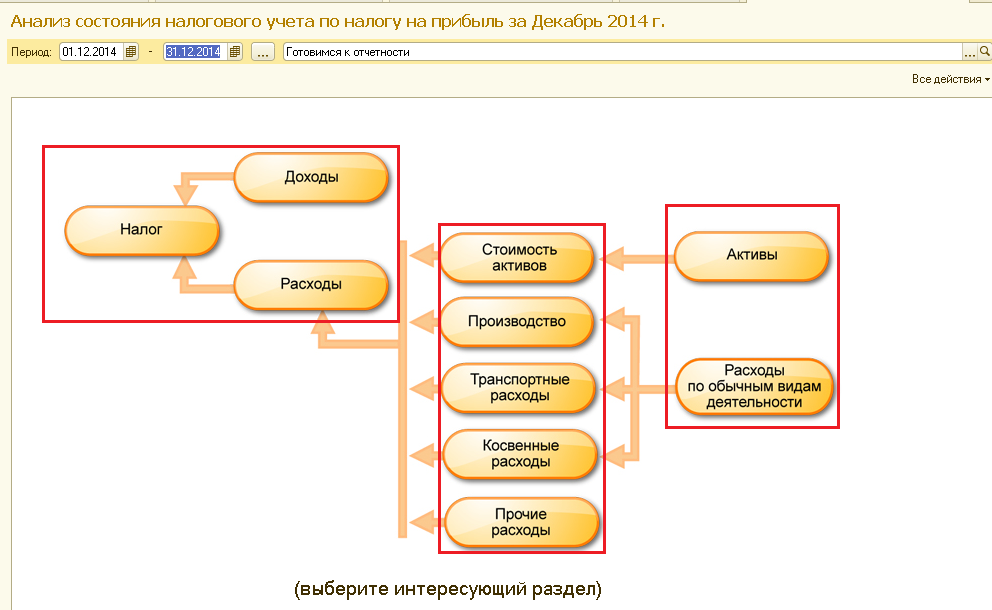

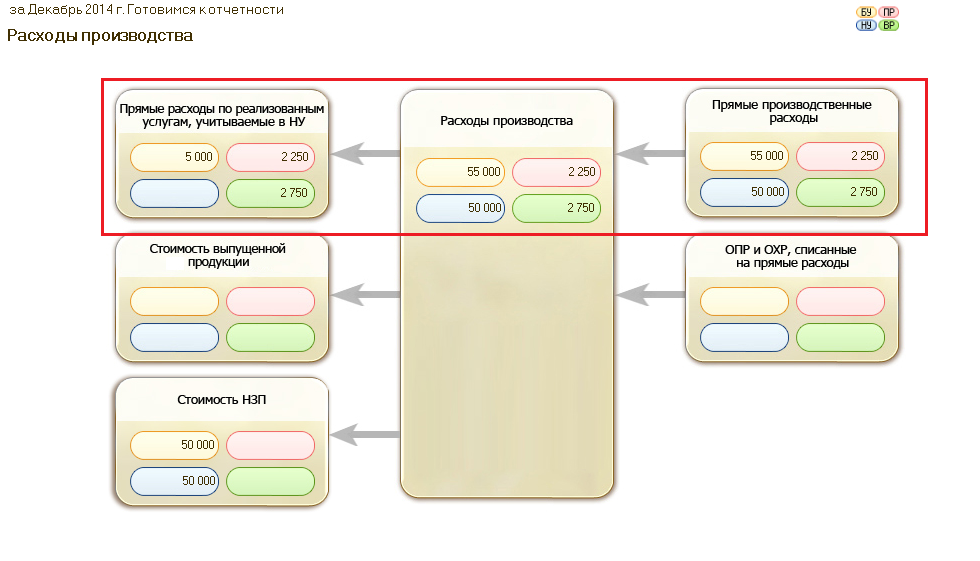

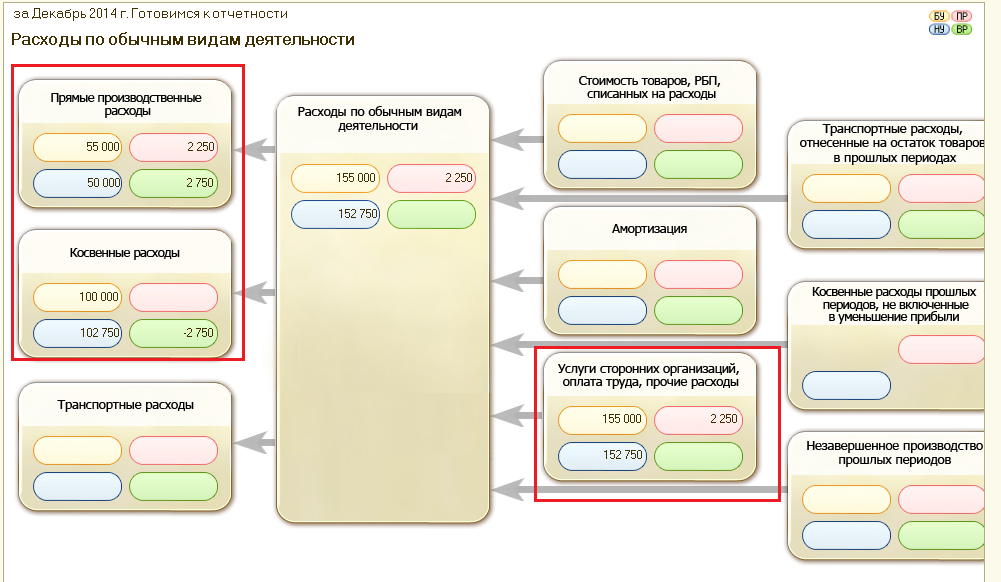

И в заключении, т.к. организация ООО «Готовимся к отчетности», является плательщиком налога на прибыль, и применяет положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль" - ПБУ 18/02 для проверки корректности ведения налогового учета необходимо воспользоваться инструментом проверки- отчетом «Анализ состояния налогового учета по налогу на прибыль («Учет, налоги, отчетность»-«Отчеты по налогу на прибыль»).

Этот отчет уже известен нам по предыдущим статьям. В рамках этой статьи более уместно подробней о нем рассказать. Данный отчет содержит аналитический анализ состояния налогового учета и учета разниц в оценке активов и обязательств, который проводится методом сопоставления данных бухгалтерского учета, налогового учета и учета разниц в оценке активов и обязательств.

Отчет нужно формировать только после выполнения регламентных операций закрытия месяца. Показатели отчета группируются по экономическому содержанию и представляются в виде графических схем (блок-схем). Связи между блоками отражаются стрелками. Стрелки иллюстрируют "переход" стоимости от одного объекта учета к другому. Стрелки исходят из блоков, символизирующих списываемые объекты (их стоимость уменьшается), и входят в блоки, символизирующие объекты, стоимость которых возрастает. Связи между схемами обозначаются двумя способами:

с помощью автоматических переходов от одной схемы к другой; на общей схеме.

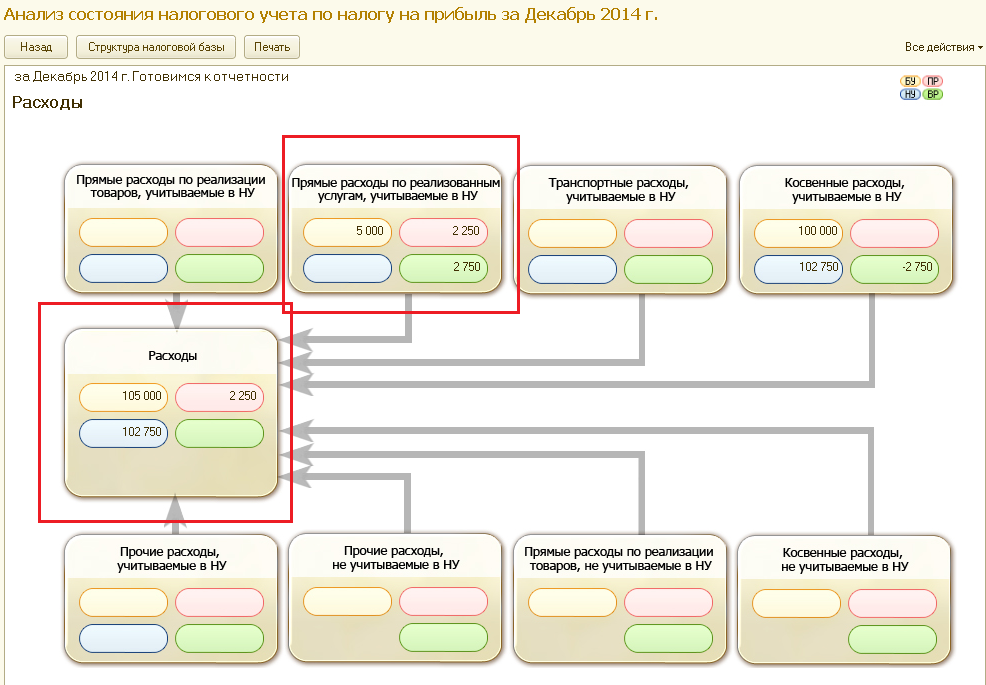

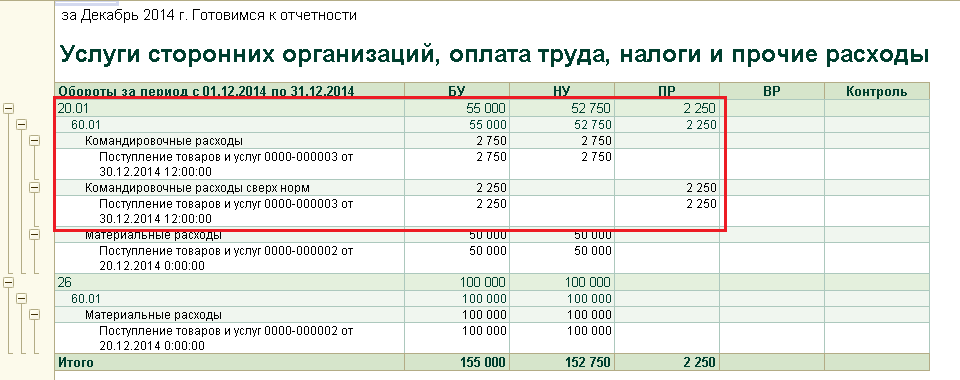

Переход от одной схемы к другой производится по двойному щелчку мыши на блоке с интересующими показателями. Если расшифровка запрошенного показателя не предполагает переход на другую схему, то открывается отчет по проводкам, содержащий все учетные записи, по которым был сформирован этот показатель. Каждая учетная запись может быть детализирована по документам. Для этого необходимо установить флажок «Развернуть по документам» командной панели. Документ можно открыть непосредственно из отчета и при необходимости скорректировать.

Из последнего рисунка видно, что развернув по документам блок отчета «Услуги сторонних организаций» мы видим ,что в декабре месяце была оформлена операция по отражению «ненормированных расходов, связанных с командировкой сотрудника.

В общем случае, блоки схемы иллюстрируют стоимость активов, обязательств, доходов и расходов организации по данным:

бухгалтерского учета (желтый фон), налогового учета (голубой фон), учета постоянных разниц в оценке активов и обязательств (розовый фон), - учета временных разниц в оценке активов и обязательств (зеленый фон).

В случае если для показателей одного блока не выполняется правило "Оценка стоимости по данным бухгалтерского учета = Оценка стоимости по данным налогового учета + Постоянные разницы+Временные разницы", то блок обводится рамкой красного цвета. Это сигнал наличия ошибок учета. Рекомендуется рассмотреть историю формирования показателей блока, выяснить причину невыполнения правила и устранить ее. В нашем случае этого не случилось. Выполнив все вышеописанные проверки, бухгалтер ООО «Готовимся к отчетности» может переходить к формированию регламентированной отчетности, и большой уверенностью ожидать корректного автозаполнения отчетных форм.

В рамках данной статьи мы обратили ваше внимание на основные инструменты контроля корректности ведения учета для организаций на общем режиме налогообложения. В программе существует еще немало дополнительных проверок узнать о которых вы можете позвонив нам по телефону +7 (863) 307-54-41, либо на сайте WEB-ИТС (its.1c.ru), либо e-mail: info@lemma-c.ru