Для многих видов бизнеса автомобиль является необходимостью. Однако организация, купившая транспортное средство, должна нести затраты на ее страхование, парковку и другое обслуживание. При этом многие не знают, как указывать такие расходы в учетах (как в бухгалтерском, так и в налоговом). Рассмотрим все вопросы в данной статье.

Затраты на парковку

Работники, деятельность которых имеет разъездной характер, должны пользоваться платными парковками, так как бесплатных практически не осталось.

Если сотрудник оплачивает эти услуг из своего кармана, предприятие может возместить ему данные расходы. Чтобы подтвердить траты, работник обязан отдать в бухгалтерию авансовый отчет и приложить к нему документы, подтверждающие оплату парковочного места. Лучше всего будет составлять путевой лист. В нем необходимо указывать маршрут следования конкретно по тем адресам, где находится платная парковка.

Услуги парковки могут оплачиваться организацией сразу, с расчетного счета. Такой вариант возможен, если заключить договор с паркингом.

Траты на парковку записываются в бух. учете в качестве затрат по стандартным типам деятельности фирмы, в соответствии с ПБУ 10/99.

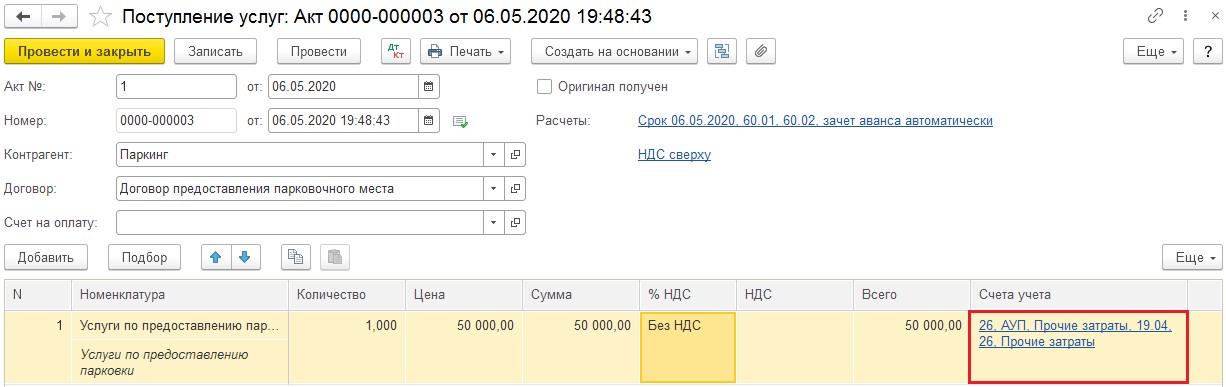

С налоговым учетом ситуация совсем другая. Рассмотрим статью 264 налогового законодательства нашей страны. В соответствии с подпунктом 11 пункта 1, если услуги паркинга оплатило предприятие, их необходимо отнести к иным расходам на содержание служебной машины. Другими словами, отразить их по дебету затратного счёта, к примеру, 26, с субконто «Прочие расходы».

Согласно подпункту 12, если оплата парковки была осуществлена в командировке, расходы можно записать как командировочные. Тогда поменяется субконто на «Командировочные расходы» и возникнет необходимость взыскать подоходный налог с цены парковки, ведь этот тип трат не состоит в списке расходов, которые не включаются в базу по НДФЛ.

Существует еще один вариант оплаты - работник осуществляет поездку в рабочих целях на личном автотранспорте. Тогда ему придется выплатить компенсацию в пределах установленных норм. В компенсацию включены дополнительные затраты, связанные с применением личной машины. А значит, если вы выплачиваете работнику компенсацию, возмещение затрат по парковке ему не причитается.

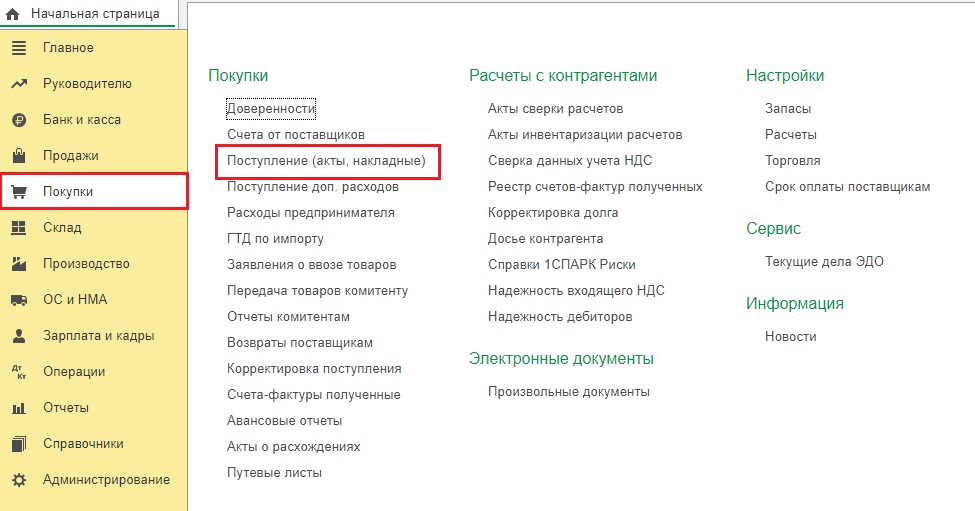

Акт об оказании услуги, который паркинг должен вам направить, вносится в программу в категории «Покупки» - «Поступление (акты, накладные)».

В открывшейся вкладке требуется кликнуть «Поступление» и выбрать из выпадающего перечня «Услуги (акт)». Далее заполнить документ сведениями из полученного акта.

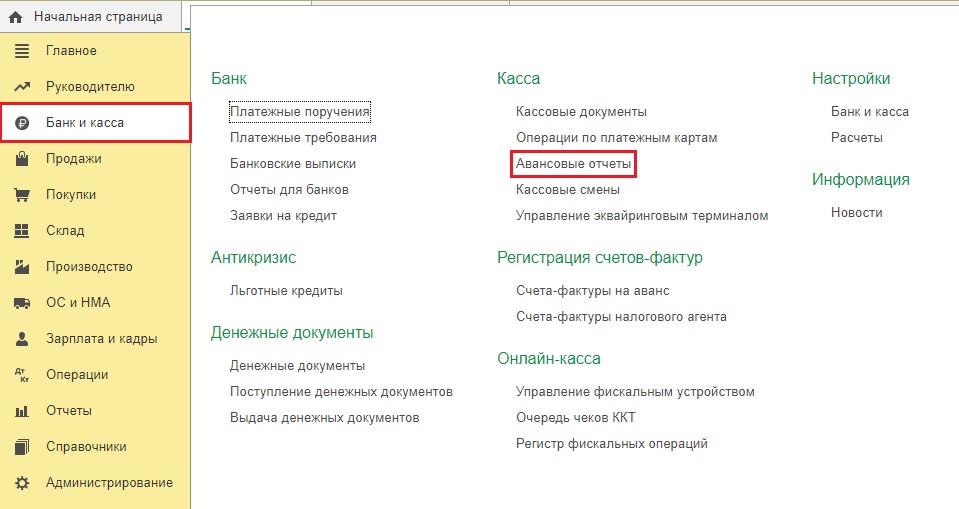

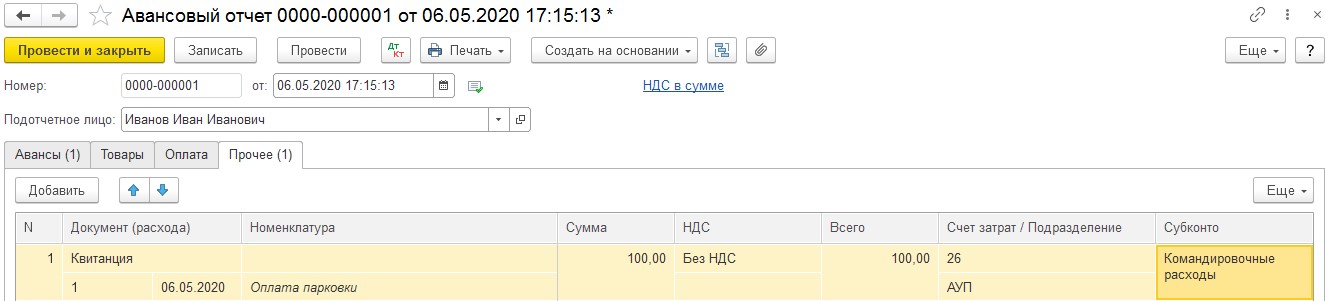

Если в бухгалтерию поступили квитанции, сообщающие об оплате парковки для служебной машины командировочным работником, в программу нужно внести «Авансовый отчёт» в категории «Банк и касса».

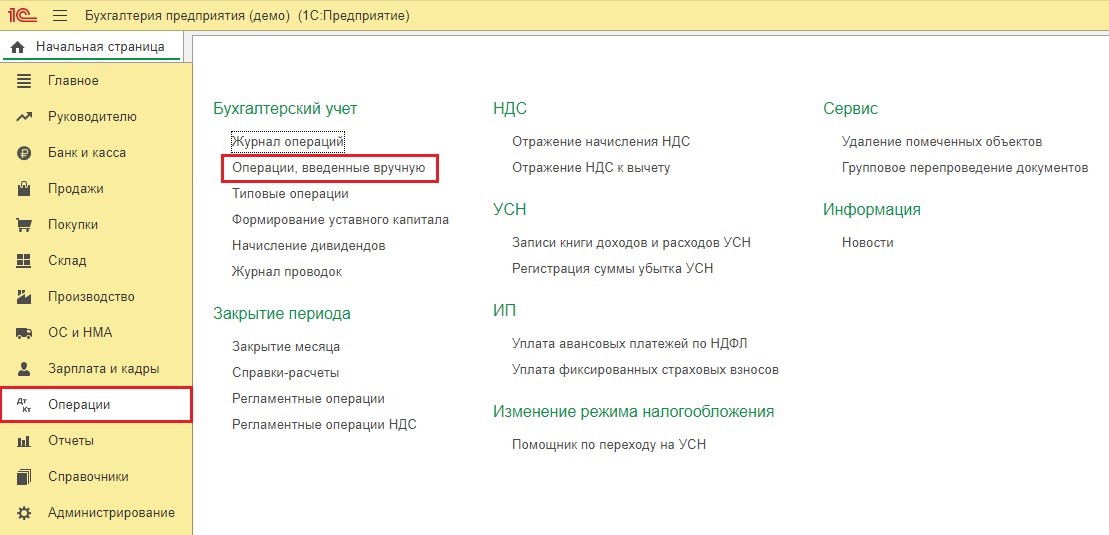

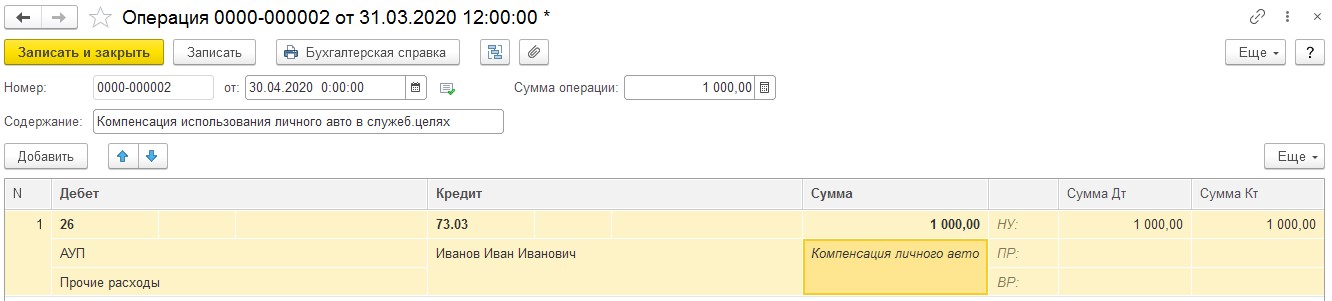

При применении личной машины в служебных целях, начисление компенсации вносится в категории «Операции» - «Операции, введённые вручную».

В соответствии с п. 3 ст. 217 и п. 1 ст. 422 Налогового законодательства России не подлежат обложению взносами и подоходным налогом любые разновидности компенсаций в пределах норм, установленных законами нашей страны, связанных с выполнением сотрудником рабочих обязанностей.

Для коммерческих предприятий нормы установлены Постановлением Правительства и равны:

- для легковых машин с объёмом двигателя свыше 2000 куб. см – 3 тысячи рублей в месяц;

- для легкового транспорта с объёмом двигателя до 2000 куб. см – 2 тысячи 400 рублей;

- для мотоциклов – 1 тысяча 200 рублей.

Другими словами, эта компенсация является необлагаемым доходом физлица.

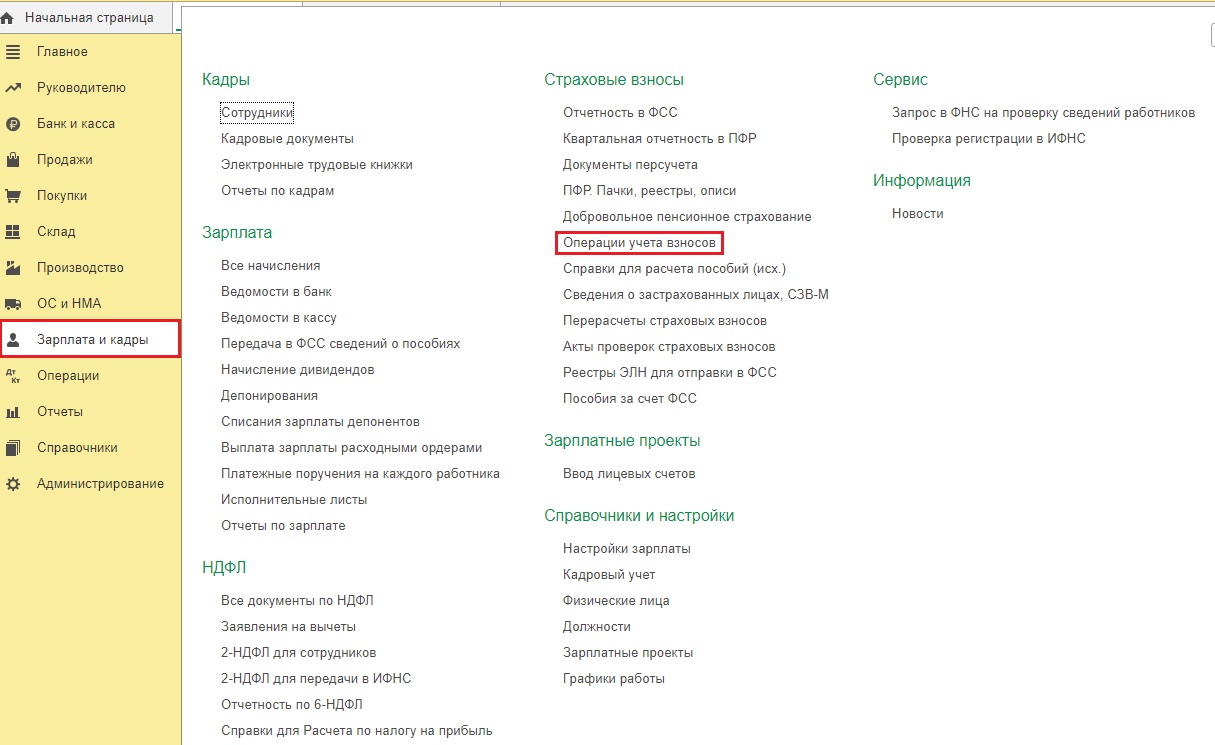

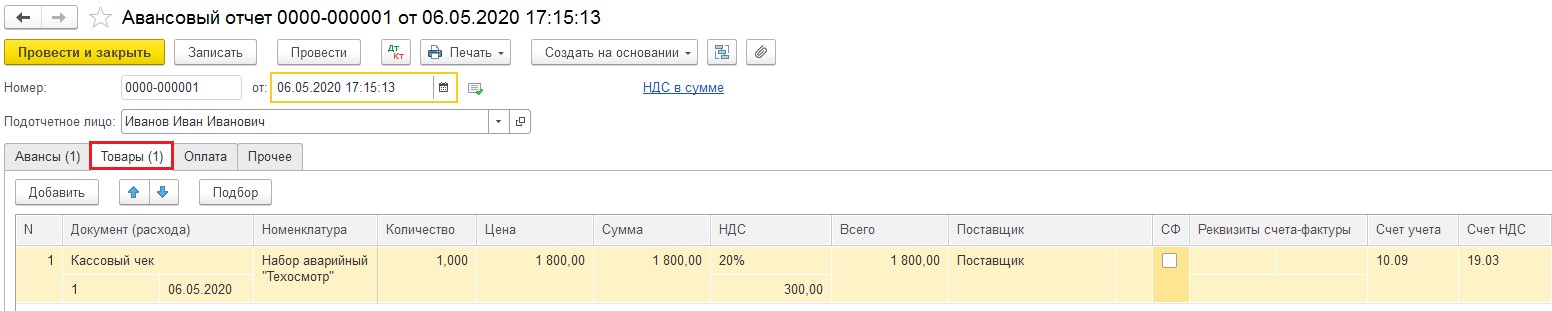

Для этого зайдем во вкладку «Зарплата и кадры» и выберем строку «Операции учёта взносов».

Сформируем новый документ. В нем в разделе «Сведения о доходах» добавим строчку и укажем сумму перечисленной компенсации.

Приобретение парковочного места

Приобретение парковочного места представляют собой покупку части земельного участка.

Но на данном участке имеется разметка под машины, либо навес. Если нет, то предприятие может достроить то, что считает необходимым для удобного расположения машины.

Затраты на строительство и покупку парковки формируют ее первоначальную цену (и в налоговом, и в бух. учете). Но в каждом из учетов такой тип актива, как парковка, относится к основным средствам, если он соответствует критериям, установленным ПБУ 6/01.

Покупка всего необходимого для автомобиля

Приобретение аптечки, троса и огнетушителя можно отнести как к покупке инвентаря, так и основного средства.

Напоминаем, что к основным средствам причисляют имущество, имеющее срок полезного применения более года и цену больше 40 000 рублей.

Чаще всего аптечки, огнетушители и другой инвентарь стоит гораздо дешевле. Значит, в соответствии с ПБУ 5/01 их необходимо записывать в составе материалов на счёте 10.09 «Инвентарь и хозяйственные принадлежности».

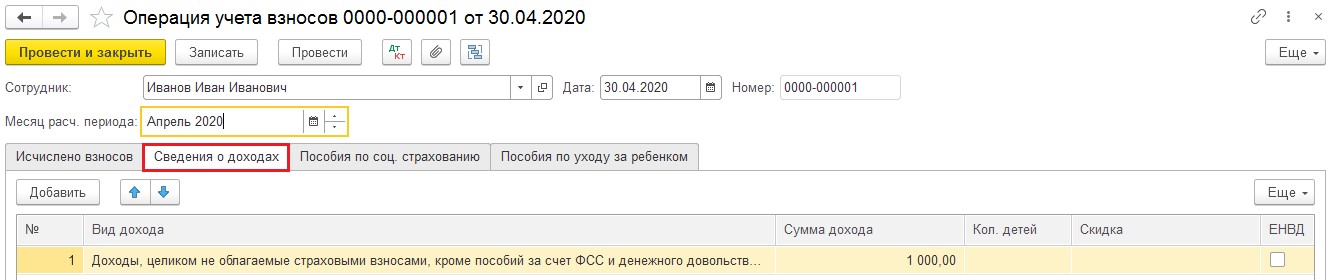

Оприходование инвентаря можно оформить документом «Поступление (акты, накладные)» в категории «Покупки» либо документом «Авансовый отчёт» в категории «Банк и касса», если он приобретается подотчетным лицом. На изображении, представленном ниже, можно посмотреть пример заполнения накладной на покупку.

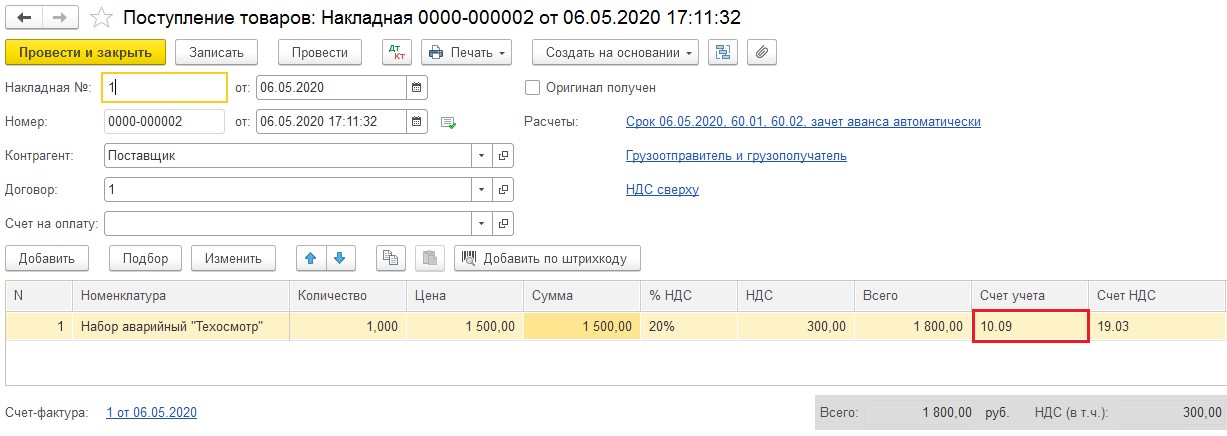

Если покупка отображается авансовым отчетом, то приобретаемый инвентарь показывается в разделе «Товары», как показано на картинке.

В момент передачи инвентаря в машину, его нужно указать в составе затрат.

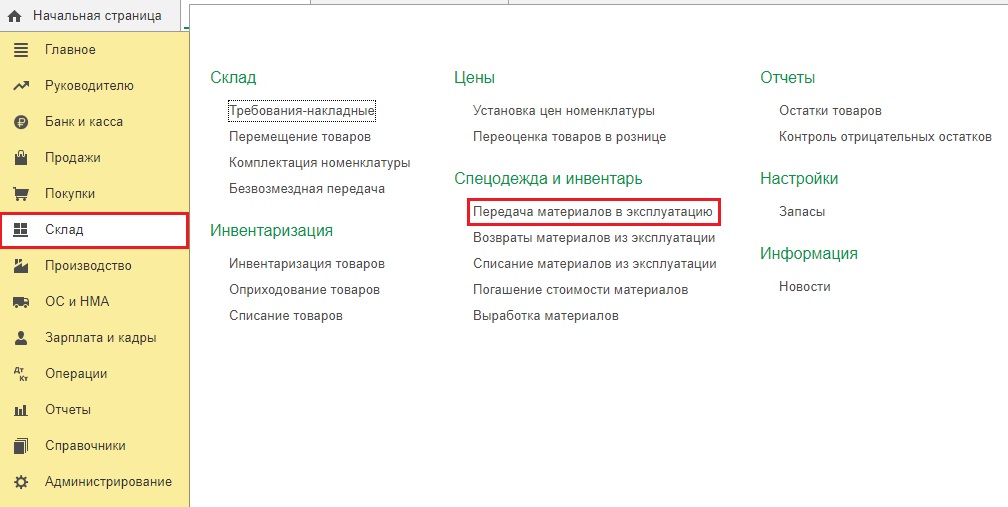

Для этого нужно зайти во вкладку «Склад» и выбрать «Передача материалов в эксплуатацию».

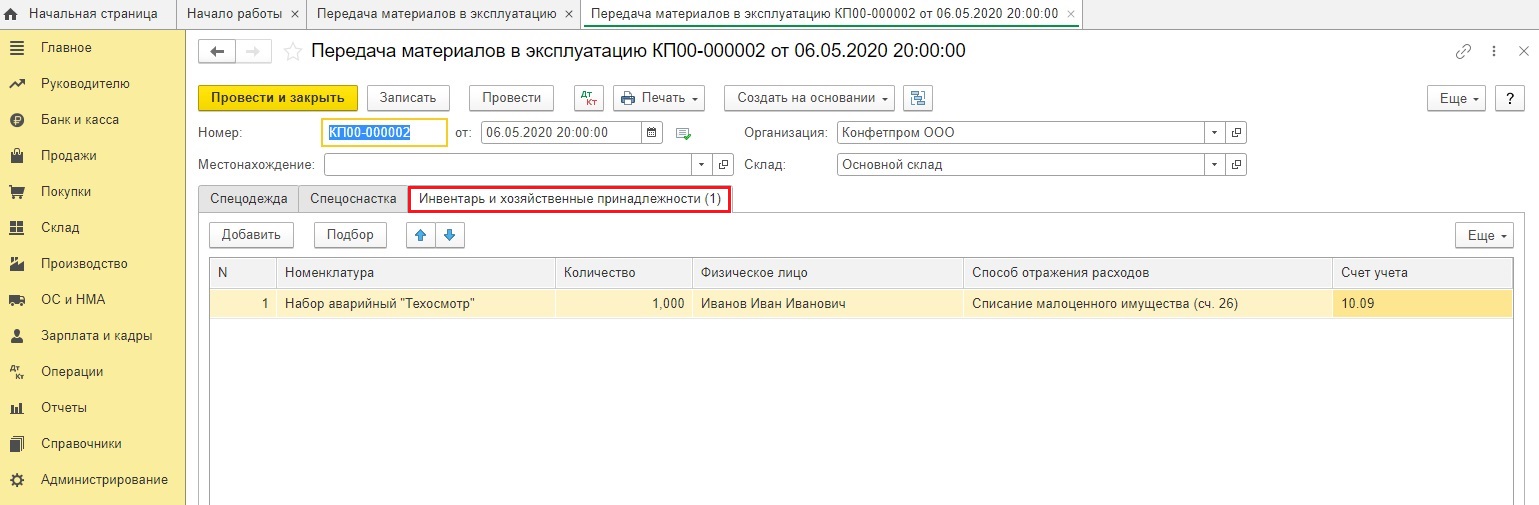

В представленном документе зайдем в раздел «Инвентарь и хозяйственные принадлежности» и введем сведения о передаваемых материалах.

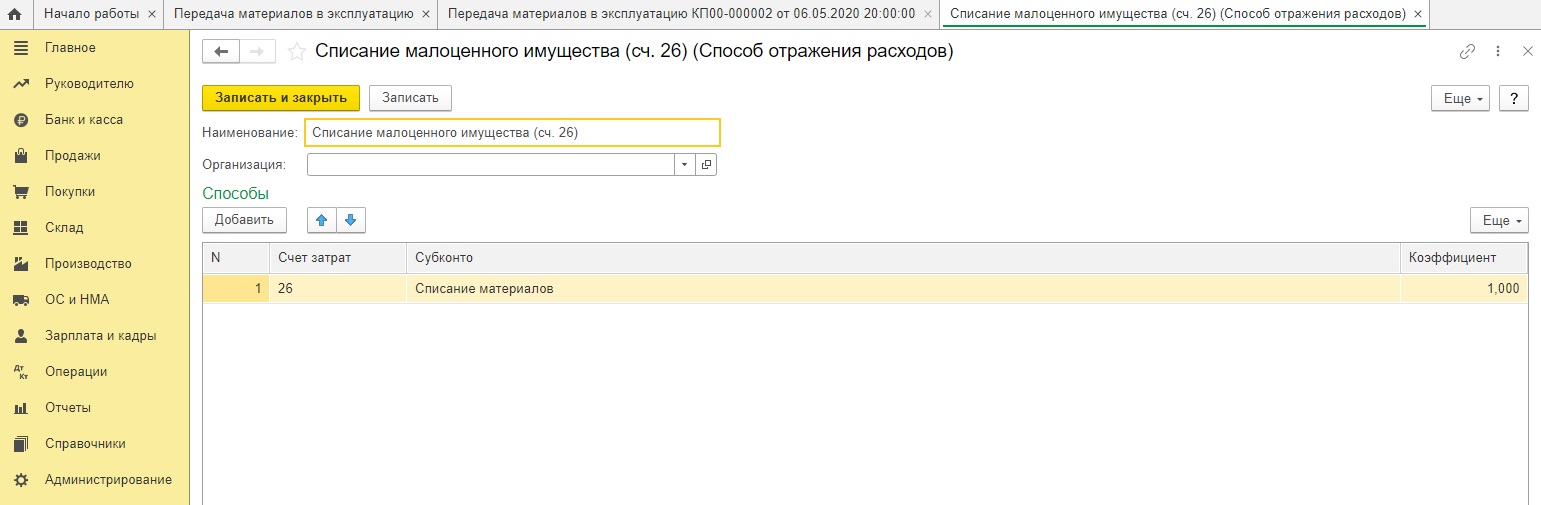

В строке «Способ отражения расходов» нужно выбрать, на каком затратном счете будут показаны данные траты.

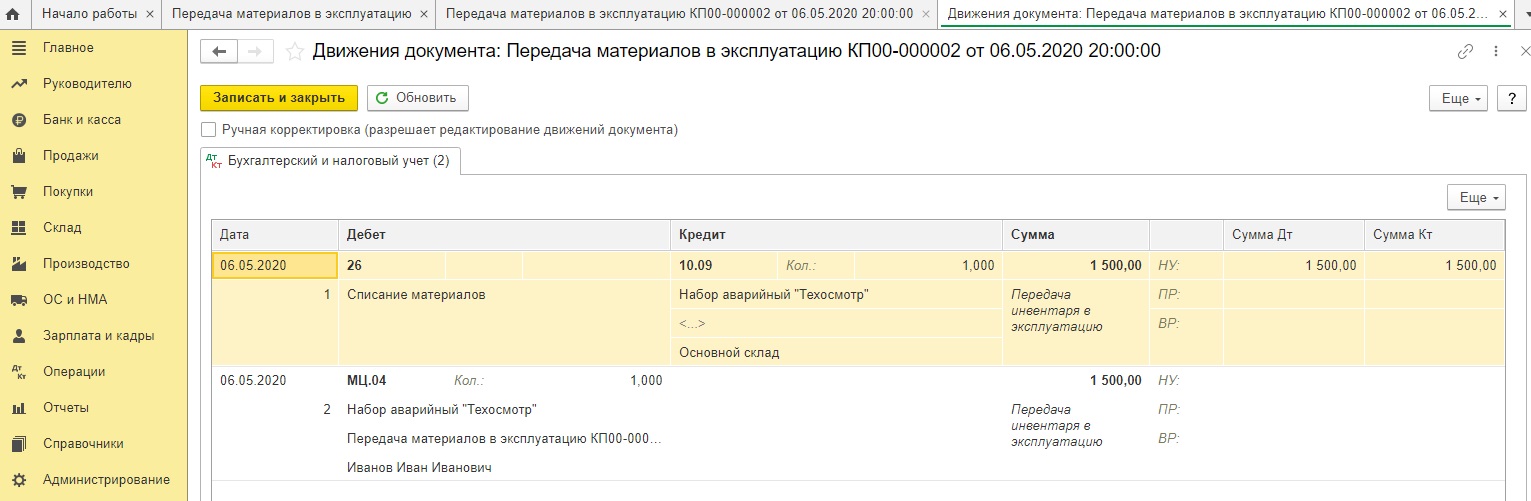

При проведении документ оформит проводки: Дт 26 Кт 10.09, а также отразит этот инвентарь на вспомогательном счёте МЦ.04, чтобы затем получилось сделать пересчет инвентаря в компании.

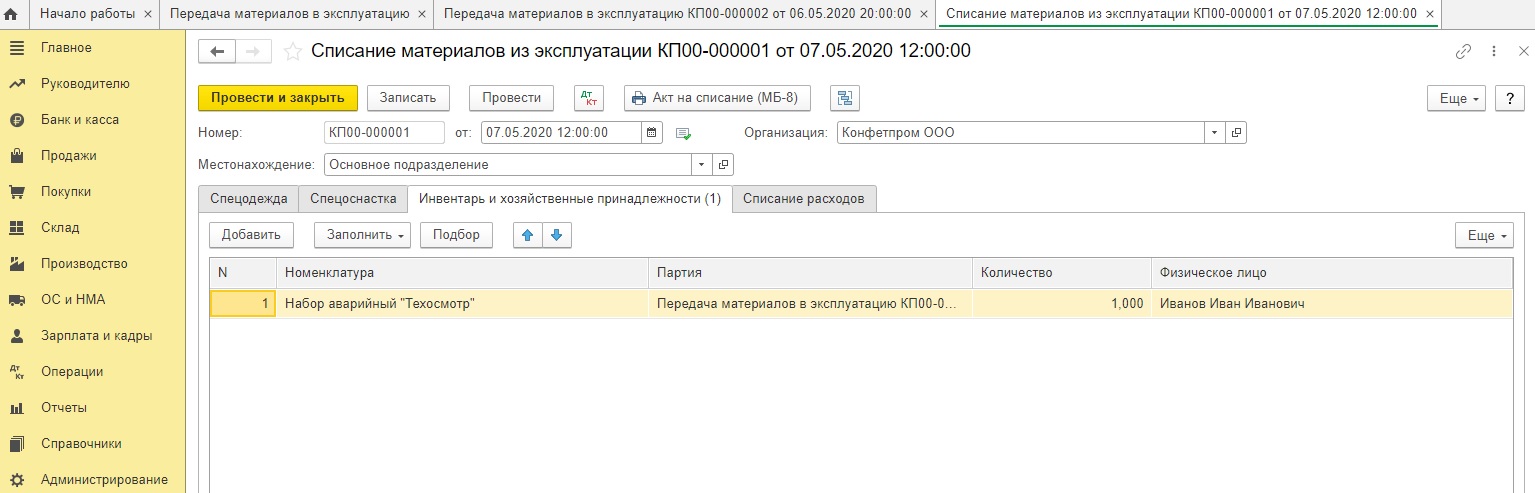

Когда нужно будет списать инвентарь с забалансового учета, понадобится ввести документ «Списание материалов из эксплуатации», основываясь на ранее внесенном «Передача материалов в эксплуатацию» или создав новый в категории «Склад».

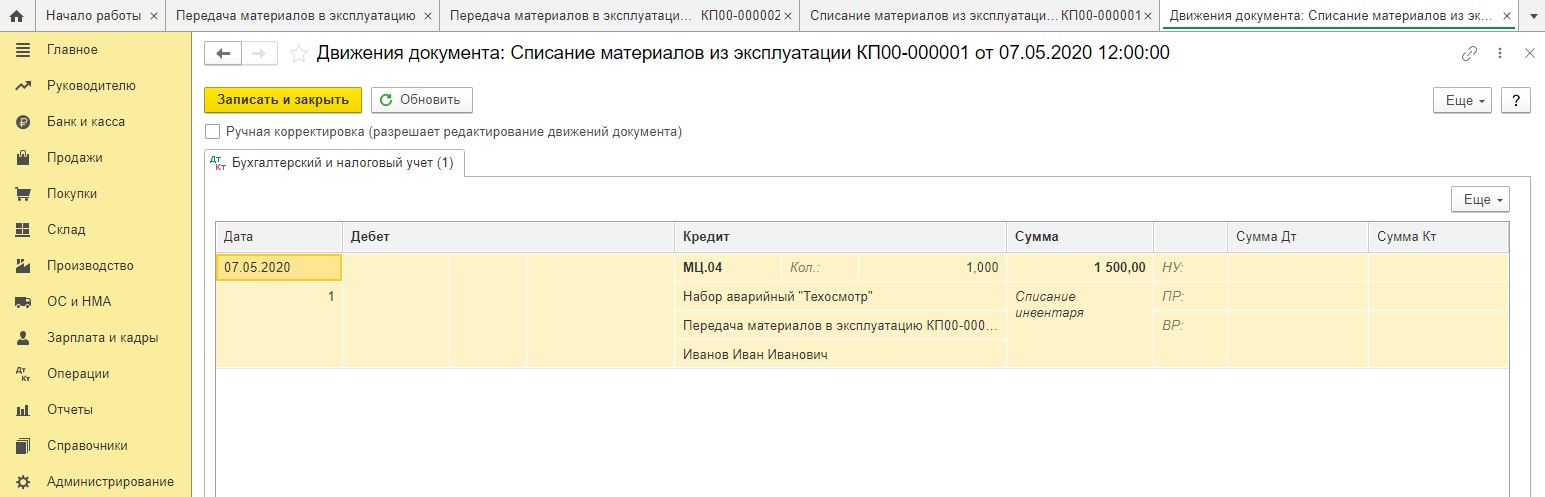

Проведенный документ сформирует проводки только по кредиту счёта МЦ.04.

Остались вопросы? Закажите консультацию наших специалистов!